電力能源危機(jī)下,新型儲(chǔ)能行業(yè)競(jìng)爭(zhēng)格局和半導(dǎo)體機(jī)會(huì)

今年以來(lái),關(guān)于新型儲(chǔ)能的利好政策不斷,從下游應(yīng)用市場(chǎng)來(lái)看,隨著更多新型儲(chǔ)能項(xiàng)目落地,包括PCS、EMS及BMS等新型儲(chǔ)能核心產(chǎn)業(yè)鏈環(huán)節(jié)供應(yīng)商將會(huì)迎來(lái)利好。

1、新型儲(chǔ)能已成為新能源轉(zhuǎn)型必由之路

從行業(yè)市場(chǎng)現(xiàn)狀、技術(shù)發(fā)展及政策趨向來(lái)看,新型儲(chǔ)能行業(yè)拐點(diǎn)將至,已逐漸成為新能源產(chǎn)業(yè)轉(zhuǎn)型必由之路。

新型儲(chǔ)能已成為新能源轉(zhuǎn)型必由之路

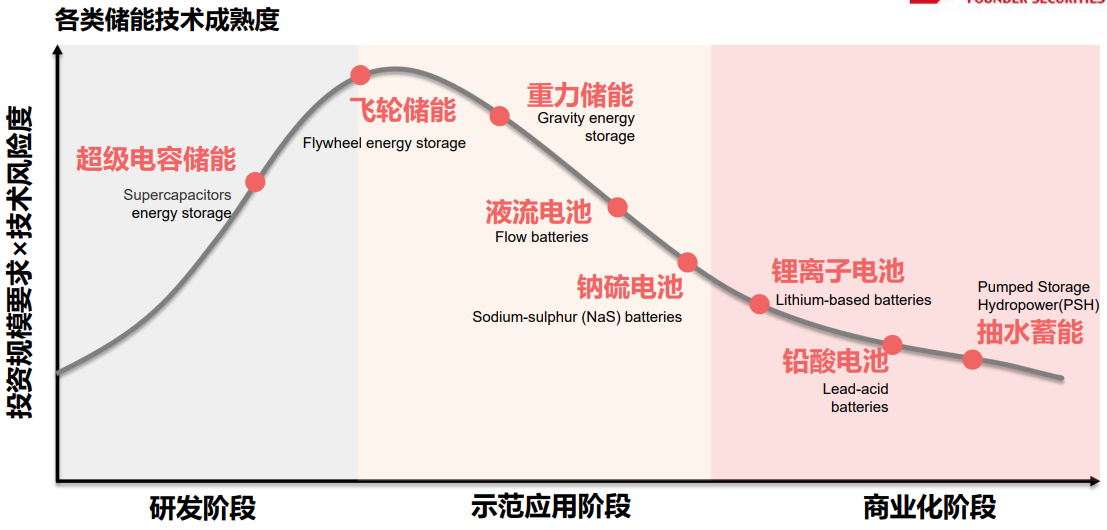

從市場(chǎng)應(yīng)用現(xiàn)狀來(lái)看,雖然抽水蓄能占比較高(86.2%),但受地理環(huán)境制約、投資高及建設(shè)周期長(zhǎng)等影響發(fā)展?jié)u緩;鋰離子電池新型儲(chǔ)能(11.1%)為代表的電化學(xué)新型儲(chǔ)能正成為新增裝機(jī)主要力量;其他如鈉離子電池(鈉硫電池為主)、液流電池及熱新型儲(chǔ)能(熔融鹽儲(chǔ)熱為代表)的尚處于技術(shù)開(kāi)發(fā)階段。

新型儲(chǔ)能技術(shù)分類及應(yīng)用占比情況

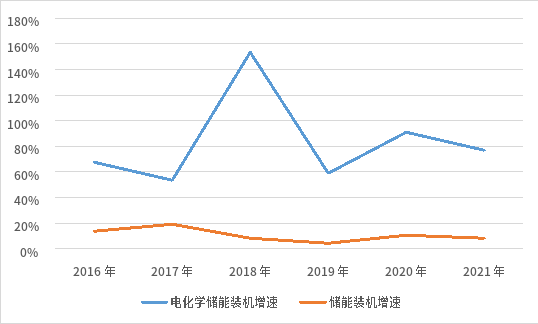

鋰電為代表的電化學(xué)新型儲(chǔ)能增速遠(yuǎn)高于整體新型儲(chǔ)能規(guī)模增速

從商業(yè)化趨勢(shì)來(lái)看,鋰離子電池新型儲(chǔ)能性價(jià)比凸顯,目前已進(jìn)入商業(yè)化快速發(fā)展階段。

鋰電池是新型儲(chǔ)能技術(shù)中商業(yè)化進(jìn)程發(fā)展最快的技術(shù)之一

2、鋰離子電池新型儲(chǔ)能產(chǎn)業(yè)鏈全景圖一覽

從鋰離子電池新型儲(chǔ)能產(chǎn)業(yè)鏈全景圖來(lái)看,上游鋰電池是整個(gè)系統(tǒng)中的核心,成本占比約67%;其他如PCS(雙向變流器)、BMS(電池管理系統(tǒng))、和EMS(能量管理系統(tǒng))等核心器件分別占10%、9%和2%。產(chǎn)業(yè)鏈中游包括新型儲(chǔ)能系統(tǒng)集成及安裝,下游以電力系統(tǒng)新型儲(chǔ)能(發(fā)電側(cè)、電網(wǎng)側(cè))及用戶側(cè)應(yīng)用為主。

鋰電新型儲(chǔ)能產(chǎn)業(yè)鏈全景圖

整體來(lái)看,BMS和PCS作為電化學(xué)新型儲(chǔ)能的感知和決策核心,行業(yè)核心技術(shù)壁壘相對(duì)較高。如PCS的核心器件在于IGBT,技術(shù)與光伏逆變器技術(shù)同源,行業(yè)內(nèi)的供應(yīng)商大多為光伏逆變器廠商。從發(fā)展?jié)摿?lái)看,隨著國(guó)內(nèi)新型儲(chǔ)能產(chǎn)業(yè)需求快速擴(kuò)張,鋰電池及BMS、PCS等核心元器件環(huán)節(jié)將率先迎來(lái)需求爆發(fā)。

那些廠商將有望受益于此呢?

3、新型儲(chǔ)能市場(chǎng)競(jìng)爭(zhēng)格局分析

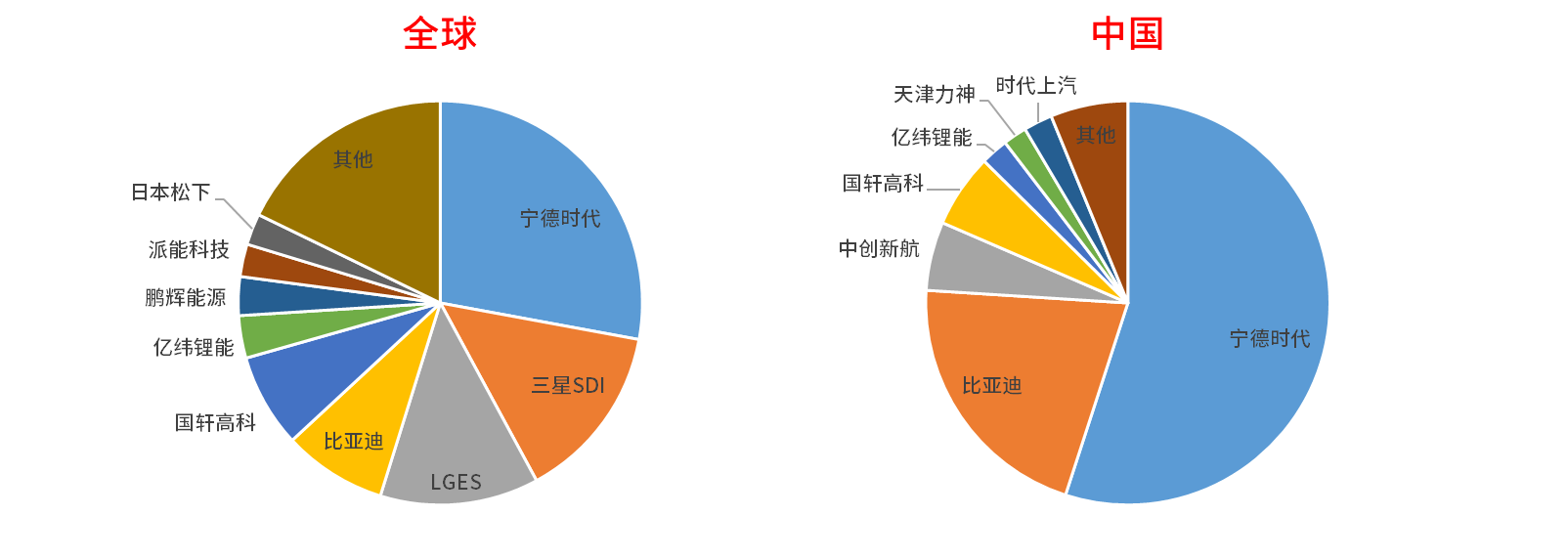

從鋰電池新型儲(chǔ)能系統(tǒng)各核心環(huán)節(jié)市場(chǎng)競(jìng)爭(zhēng)格局來(lái)看,包括三星SDI、LGES、特斯拉及寧德時(shí)代、比亞迪、陽(yáng)光電源、海博思創(chuàng)等國(guó)內(nèi)外廠商占據(jù)較大市場(chǎng)份額,市場(chǎng)集中度較高。

(1)新型儲(chǔ)能電池

從全球新型儲(chǔ)能電池市場(chǎng)格局來(lái)看,以寧德時(shí)代為代表的中國(guó)鋰電廠商出貨領(lǐng)先,三星SDI和LGES等韓系鋰電大廠緊隨其后,市場(chǎng)份額分別為27.9%、8.3%、14.2%及12.7%。從國(guó)內(nèi)市場(chǎng)來(lái)看,寧德時(shí)代和比亞迪分別占比55%和21%,頭部效應(yīng)較為明顯。

2021年全球及中國(guó)新型儲(chǔ)能電池市場(chǎng)競(jìng)爭(zhēng)格局

(2)PCS(新型儲(chǔ)能變流器)

PCS與光伏逆變器技術(shù)同源,行業(yè)內(nèi)的供應(yīng)商及競(jìng)爭(zhēng)格局與光伏逆變器類似,國(guó)內(nèi)外市場(chǎng)主要以陽(yáng)光電源、科華數(shù)能、索英電氣、比亞迪及古瑞瓦特等中國(guó)廠商為主。從近幾年廠商數(shù)據(jù)統(tǒng)計(jì)來(lái)看,前十廠商變化不大,格局比較集中穩(wěn)定。

2021年全球及中國(guó)新型儲(chǔ)能PCS市場(chǎng)競(jìng)爭(zhēng)格局

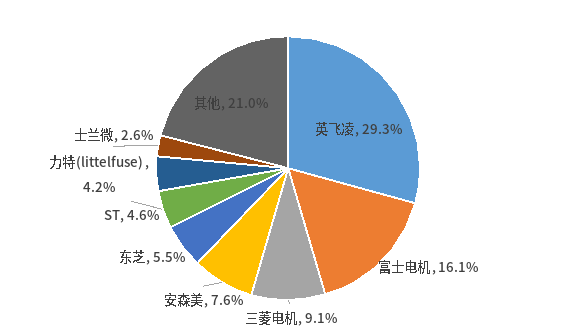

其中,在新型儲(chǔ)能變流器核心元件IGBT方面,國(guó)內(nèi)廠商仍以進(jìn)口為主。

2021年新型儲(chǔ)能用IGBT主要廠商市場(chǎng)份額

(3)BMS(電池管理系統(tǒng))

新型儲(chǔ)能BMS與車規(guī)BMS相比技術(shù)復(fù)雜度更高,國(guó)內(nèi)外市場(chǎng)參與企業(yè)主要為三大類型:整車廠商、動(dòng)力鋰電池廠商、獨(dú)立的BMS生產(chǎn)商。由于BMS需與電芯參數(shù)呈對(duì)應(yīng)的關(guān)系,長(zhǎng)遠(yuǎn)來(lái)看,獨(dú)立的新型儲(chǔ)能BMS廠商機(jī)會(huì)不多,最終可能形成電池廠商+新型儲(chǔ)能集成商為主的競(jìng)爭(zhēng)格局。

2021年新型儲(chǔ)能BMS主要廠商市場(chǎng)份額

(4)EMS(能量管理系統(tǒng))

相較于PCS、BMS等環(huán)節(jié),EMS在新型儲(chǔ)能系統(tǒng)中所占成本較低,價(jià)值量相對(duì)較小,一般由設(shè)備廠商或系統(tǒng)集成商提供。整體來(lái)看,國(guó)內(nèi)外EMS玩家以電力裝備提供商或系統(tǒng)集成商為主,獨(dú)立EMS廠商稀少,行業(yè)格局相對(duì)分散。

2021年新型儲(chǔ)能EMS主要廠商市場(chǎng)份額

(5)系統(tǒng)集成

從整體市場(chǎng)來(lái)看,國(guó)內(nèi)外新型儲(chǔ)能集成商市場(chǎng)競(jìng)爭(zhēng)格局相對(duì)分散,以陽(yáng)光電源和海博思創(chuàng)為代表的龍頭廠商優(yōu)勢(shì)并不明顯。通過(guò)對(duì)已有項(xiàng)目、在手訂單拆分,各企業(yè)在終端布局各有側(cè)重,市場(chǎng)呈現(xiàn)差異化競(jìng)爭(zhēng)態(tài)勢(shì)。

(6)終端應(yīng)用環(huán)節(jié)

從國(guó)內(nèi)外新型儲(chǔ)能應(yīng)用現(xiàn)狀來(lái)看,國(guó)內(nèi)新型儲(chǔ)能應(yīng)用主要以發(fā)電側(cè)、電網(wǎng)側(cè)為主,戶用新型儲(chǔ)能處于早期階段;國(guó)外則以用戶側(cè)新型儲(chǔ)能為主。

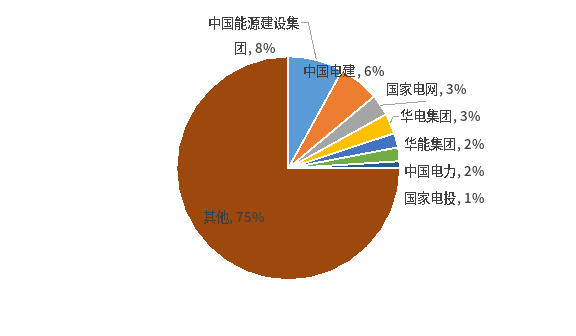

具體來(lái)看,由于電力系統(tǒng)的特殊性,國(guó)內(nèi)新型儲(chǔ)能在發(fā)電側(cè)、電網(wǎng)側(cè)應(yīng)用主要以中國(guó)能源建設(shè)集團(tuán)、中國(guó)電建、國(guó)家電網(wǎng)及南方電網(wǎng)等大型央企為主。

2021年國(guó)內(nèi)大儲(chǔ)中標(biāo)(候選)人分布

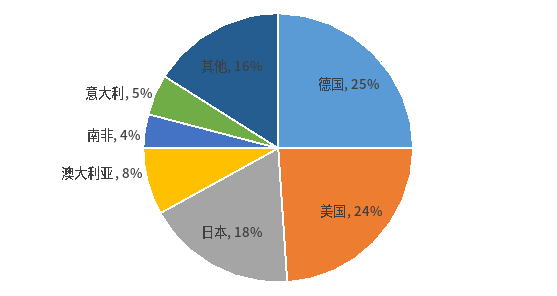

戶用新型儲(chǔ)能方面,由于能源價(jià)格高漲及戶用光伏+新型儲(chǔ)能進(jìn)入平價(jià)時(shí)代,以德國(guó)、美國(guó)、日本及澳大利亞等國(guó)逐漸成為全球最主要的戶用新型儲(chǔ)能增長(zhǎng)市場(chǎng)。中國(guó)由于電網(wǎng)基礎(chǔ)設(shè)施可靠性高、停電極少發(fā)生,再加上國(guó)內(nèi)居民電價(jià)較低,因此戶用新型儲(chǔ)能缺乏裝機(jī)動(dòng)力。

2021年全球新增戶用新型儲(chǔ)能出貨分布

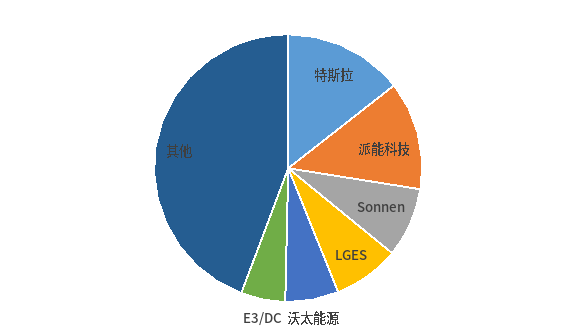

從戶用新型儲(chǔ)能企業(yè)來(lái)看,特斯拉、派能科技及Sonnen憑借產(chǎn)品力+渠道優(yōu)勢(shì),在戶用新型儲(chǔ)能行業(yè)已形成先發(fā)優(yōu)勢(shì),2021年底市占率分別為14.5%、13%和8.4%。其中,在中國(guó)市場(chǎng),派能科技出貨量超1GWh,遙遙領(lǐng)先。

2021年全球戶用新型儲(chǔ)能系統(tǒng)競(jìng)爭(zhēng)格局

綜上,可以看出,在新興鋰電新型儲(chǔ)能領(lǐng)域,以寧德時(shí)代、比亞迪、陽(yáng)光電源、海博思創(chuàng)及派能科技等為代表的中國(guó)廠商在各個(gè)細(xì)分環(huán)節(jié)已占據(jù)較大市場(chǎng)份額,隨著“十四五”期間新型儲(chǔ)能產(chǎn)業(yè)發(fā)展提速,國(guó)內(nèi)廠商在此變革期有望占據(jù)先機(jī),分割萬(wàn)億級(jí)藍(lán)海市場(chǎng)“蛋糕”。

編輯:ZQY 最后修改時(shí)間:2022-09-23