“缺芯”何時(shí)休:從半導(dǎo)體企業(yè)財(cái)報(bào)得到的啟示

突如其來(lái)的新冠疫情在2020年上半年給全球經(jīng)濟(jì)帶來(lái)了巨大沖擊,各大經(jīng)濟(jì)體單季度GDP陷入不同程度的下滑,甚至負(fù)增長(zhǎng)。2020年下半年全球經(jīng)濟(jì)迎來(lái)復(fù)蘇,其中最為亮眼的是新能源汽車行業(yè)爆發(fā),但隨之而來(lái)的對(duì)供應(yīng)鏈考驗(yàn)才剛剛開(kāi)始,尤其是芯片供應(yīng)鏈。進(jìn)入2020年四季度后,直到現(xiàn)在,整整一年時(shí)間,“缺芯”、漲價(jià)等話題一直占據(jù)著熱門頭條位置。回顧過(guò)去一年,全球“缺芯”原因值得思考,我們一起來(lái)看看芯片的供給側(cè)和需求側(cè)都發(fā)生了什么。

先講講供給側(cè),首先是疫情帶來(lái)的影響,一方面,疫情打亂了部分半導(dǎo)體廠商的產(chǎn)能投放計(jì)劃。例如芯片廠商恩智浦的產(chǎn)能擴(kuò)張計(jì)劃;另一方面,疫情反復(fù)沖擊部分地區(qū)的半導(dǎo)體工廠。例如今年8月份的東南亞疫情。供給側(cè)還有一個(gè)因素,就是高端芯片產(chǎn)能大多集中在臺(tái)積電、三星等晶圓廠商手中。這些廠商產(chǎn)能本就處于滿載狀態(tài),沒(méi)有備用產(chǎn)能,新建的產(chǎn)能需要等到2022年下半年甚至2023年才能投產(chǎn),遠(yuǎn)水解不了近渴。

而需求側(cè)第一個(gè)爆發(fā)點(diǎn)是,受疫情影響,人們居家辦公、在線學(xué)習(xí)常態(tài)化。2020年筆記本電腦,家庭網(wǎng)絡(luò)設(shè)備和顯示器等產(chǎn)品的銷售額達(dá)到了十年以來(lái)的最高水平,這帶動(dòng)了芯片需求的大幅提升。第二個(gè)爆發(fā)點(diǎn)是新能源汽車的快速崛起。傳統(tǒng)汽車的芯片數(shù)量大約在500~600個(gè)左右,隨著自動(dòng)駕駛、新能源等功能的增加,現(xiàn)在的芯片數(shù)量大約在1000~1200個(gè)左右了。而一些以智能為主打的車型,則需要的芯片數(shù)量更多。這是單臺(tái)汽車的增量,但更令人吃驚的是銷量的爆發(fā)式增長(zhǎng),依據(jù)乘聯(lián)會(huì)公布的數(shù)據(jù),2021年1-9月我國(guó)新能源汽車批發(fā)和零售的銷量分別為202.3萬(wàn)輛和181.8萬(wàn)輛,同比增長(zhǎng)幅度分別達(dá)到218.9%和203.1%。整個(gè)行業(yè)銷量在翻倍式的增長(zhǎng),可想而知對(duì)芯片需求量有多大。

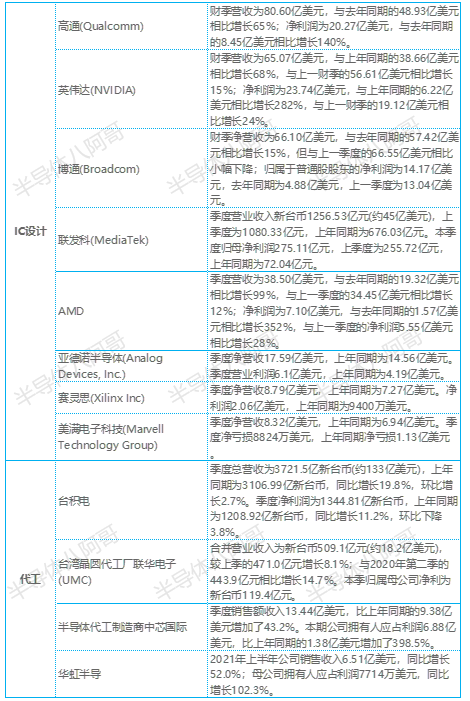

既然芯片這么短缺而且伴隨著一輪又一輪的漲價(jià),那么反映到半導(dǎo)體廠商的業(yè)績(jī)會(huì)是什么樣的呢?下圖是全球33家半導(dǎo)體企業(yè)2021年第二季度的財(cái)報(bào)匯總:

總體來(lái)看,無(wú)論是綜合性企業(yè)還是設(shè)計(jì)、代工、設(shè)備、封測(cè)等企業(yè),業(yè)績(jī)都實(shí)現(xiàn)了不同程度的增長(zhǎng)。拿綜合性企業(yè)來(lái)看,跟去年同期相比,三星、海力士、美光、德州儀器、意法半導(dǎo)體、微芯科技、思佳訊都實(shí)現(xiàn)了大幅增長(zhǎng)甚至翻倍,英飛凌、恩智浦、安森美實(shí)現(xiàn)了扭虧。從這33家全球知名半導(dǎo)體企業(yè)2021Q2財(cái)報(bào)來(lái)看,大家似乎都處在半導(dǎo)體景氣周期。

SK海力士的財(cái)報(bào)顯示: 疫情下非接觸式生活常態(tài)化且被遏制的消費(fèi)需求釋放,電腦和顯卡用DRAM、利基型DRAM的需求隨之大增。第二代10納米級(jí)DRAM、128層NAND閃存等尖端產(chǎn)品的銷量增加,由此公司的成本競(jìng)爭(zhēng)力得到提升。這進(jìn)一步佐證了疫情下需求暴漲“缺芯”帶動(dòng)的業(yè)績(jī)?cè)鲩L(zhǎng)

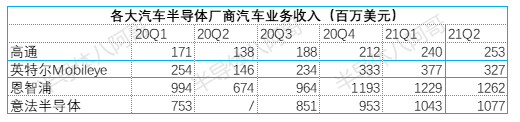

那么“缺芯”和“漲價(jià)”,或者說(shuō)這輪半導(dǎo)體景氣周期,體現(xiàn)到這些半導(dǎo)體企業(yè)的業(yè)務(wù)里邊又會(huì)是什么樣子的呢?下面我們以汽車半導(dǎo)體企業(yè)為例,深挖下他們的財(cái)報(bào)。

深挖汽車半導(dǎo)體廠商財(cái)報(bào):“缺芯”影響邊際減弱

據(jù)Auto Forecast Solutions統(tǒng)計(jì),截至今年8月9日,全球范圍內(nèi)因芯片短缺導(dǎo)致的汽車減產(chǎn)已達(dá)585萬(wàn)輛。其中中國(guó)市場(chǎng)減產(chǎn)112.2萬(wàn)輛。預(yù)計(jì)2021年全球汽車減產(chǎn)或?qū)⒊^(guò)700萬(wàn)輛。為什么會(huì)造成這種情況?芯片之于汽車產(chǎn)業(yè)究竟是一種什么樣的存在?據(jù)測(cè)算,平均每輛車搭載半導(dǎo)體約為1600個(gè),這些半導(dǎo)體器件分布于汽車的各個(gè)設(shè)備與系統(tǒng),主導(dǎo)它們協(xié)同工作的正是汽車芯片,如邏輯計(jì)算芯片、存儲(chǔ)芯片、微控制器MCU等。從應(yīng)用的角度,汽車上小到胎壓監(jiān)測(cè)系統(tǒng)TMPS、攝像頭,大到整車控制器、自動(dòng)駕駛域控制器,都離不開(kāi)各式各樣的芯片。可以說(shuō)汽車的智能化就是芯片的智能化。

言歸正傳,回到各大汽車芯片企業(yè)的財(cái)報(bào)上來(lái)。

高通:1 季度 QCT 收入 62.8 億美元,其中汽車為 2.4 億美元,同比增 40%;2 季度 QCT 收入 64.7 億美元,其中汽車為 2.5 億美元,同比增幅 83%,相當(dāng)強(qiáng)勁。高通的先進(jìn)工藝芯片只有臺(tái)積電和三星兩個(gè)代工伙伴,低端的 0.18 微米電源管理芯片則主要由中芯國(guó)際代工。臺(tái)積電是高通的首選,先進(jìn)工藝中臺(tái)積電比例較高,大約能占 70%。但臺(tái)積電產(chǎn)能太緊張,4 納米和 5 納米產(chǎn)能都由蘋果包攬,連高通這樣的大客戶都擠不進(jìn)去。高通深受代工產(chǎn)能不足的影響,近期的大動(dòng)作莫過(guò)于采用英特爾作為其新代工伙伴。

英特爾Mobileye:英特爾汽車業(yè)務(wù)主要分兩部分:一部分是收購(gòu)來(lái)的 Mobileye 一部分是座艙 SoC,即 ATOM A3900 系列產(chǎn)品,隸屬英特爾 IoT 事業(yè)部。2 季度,Mobileye 的營(yíng)收罕見(jiàn)環(huán)比下滑 13.3%,雖然同比增幅仍然很高,但 Mobileye 似乎已經(jīng)到了天花板。營(yíng)業(yè)利潤(rùn)方面,2 季度 Mobileye 營(yíng)業(yè)利潤(rùn) 1.09 億美元,環(huán)比下滑 25.9%。考慮到主力產(chǎn)品 Mobileye 在 ADAS 市場(chǎng)占有率大約 75%,不過(guò)正面臨來(lái)自英偉達(dá)、安霸、德州儀器、高通和 Xilinx FPGA 的競(jìng)爭(zhēng),尤其是英偉達(dá)和 FPGA。Intel ATOM A3900 系列所在的 IoT 事業(yè)部則表現(xiàn)優(yōu)異,2 季度同比大增 46.9%,營(yíng)業(yè)利潤(rùn)暴增 310%。近期 A3900 系列座艙 SoC 出貨暢旺,大客戶寶馬一枝獨(dú)秀。

恩智浦:NXP 汽車業(yè)務(wù)收入,2021 年 2 季度同比增長(zhǎng) 87%,環(huán)比增長(zhǎng) 3%。創(chuàng) NXP 有記錄以來(lái)新高,比 2019 年 2 季度也有 22.4% 的增幅,可能主要是產(chǎn)品漲價(jià)所致。在二季度如此靚麗的業(yè)績(jī)下,恩智浦財(cái)報(bào)中還對(duì)三季度做出了非常好的前瞻指引。產(chǎn)品方面,NXP 車用領(lǐng)域有 S32G2 和 S32R294。S32G2 是 NXP 最新的 16 納米網(wǎng)關(guān)處理器,也是 NXP 制造工藝最先進(jìn)的產(chǎn)品,S32R294 則是針對(duì) 4D 毫米波雷達(dá)的芯片,片上 SRAM 達(dá) 6.5MB,新增 MIPI-CSI2 接口。這兩款芯片都由臺(tái)積電代工。

英飛凌:英飛凌后端產(chǎn)能很大一部分位于馬來(lái)西亞,受本輪?wèn)|南亞疫情影響嚴(yán)重。2021 年 1 季度英飛凌汽車業(yè)務(wù)收入同比大增 45%,環(huán)比增長(zhǎng) 6%。營(yíng)業(yè)利潤(rùn)同比大增 302%。2 季度英飛凌收入環(huán)比微跌,在汽車芯片一片大好中顯得另類,主要還是受疫情影響。但 3 季度疫情影響恐怕會(huì)更嚴(yán)重。英飛凌已經(jīng)加大委托代工比例,好在汽車業(yè)務(wù)只占英飛凌整體收入的 43%,其他業(yè)務(wù)基本不受影響.3 季度前瞻指引,英飛凌還是預(yù)計(jì)整體收入環(huán)比增加,從 27 億歐元到 29 億歐元。英飛凌壟斷中國(guó)主要電動(dòng)車企業(yè)的 IGBT 供應(yīng),包括廣汽主力 Aion S、最新的小鵬 P5 以及上汽名爵 EZS,英飛凌中國(guó)市場(chǎng)占有率超過(guò) 60%。英飛凌幾乎壟斷國(guó)內(nèi)電動(dòng)車底盤 MCU,英飛凌 MCU 的供應(yīng)將出現(xiàn)短缺,對(duì)國(guó)內(nèi)電動(dòng)車廠家造成影響,特別是小廠家。

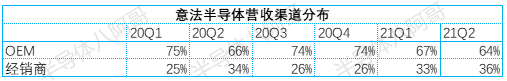

意法半導(dǎo)體:意法半導(dǎo)體2 季度汽車為主的 ADG 事業(yè)部還能環(huán)比增長(zhǎng) 3.3% 實(shí)屬不易,主要是經(jīng)銷商加大采購(gòu)力度,要囤積更多的芯片。2021 年 1 季度經(jīng)銷商占比大幅度增加 7 個(gè)百分點(diǎn),達(dá)到 33%,2 季度繼續(xù)增加到 36%,經(jīng)銷商是嘗到了囤積居奇的甜頭,不斷加大囤貨力度。意法半導(dǎo)體 ADG 事業(yè)部收入比 2019 年 2 季度增長(zhǎng)有 21.7%,營(yíng)業(yè)利潤(rùn)增長(zhǎng) 39.7%,意法半導(dǎo)體 ADG 事業(yè)部也處于歷史最好時(shí)期。3 季度的前瞻指引也非常好,預(yù)計(jì)整體收入中值為 32 億美元,環(huán)比增加 7%。ST 是除 EyeQ5 外,Mobileye 的獨(dú)家供應(yīng)商,為 Mobileye 代工芯片,同時(shí)也是特斯拉 SiC MOSFET 獨(dú)家供應(yīng)商。

瑞薩:瑞薩 2020 年汽車業(yè)務(wù)收入 3410 億日元折合美元為 31.9 億美元,比 2019 年下跌 6.2%。瑞薩汽車半導(dǎo)體業(yè)務(wù)收入2021 年 2 季度比 2019 年 2 季度增長(zhǎng) 12.2%。瑞薩對(duì) 3 季度非常樂(lè)觀,前瞻指引為環(huán)比大增 10.2%,同比增長(zhǎng) 34.3%。汽車業(yè)務(wù)預(yù)計(jì)環(huán)比增幅將超過(guò) 10%,需求非常旺盛,主要是日系車大放異彩,帶動(dòng)瑞薩業(yè)績(jī)暴漲。瑞薩與 NXP 是全球并列第一大汽車 MCU 廠家,80% 的汽車座艙都采用了瑞薩的 MCU。此外在牽引電機(jī)驅(qū)動(dòng)、電池管理和逆變器領(lǐng)域,瑞薩的 MCU 市場(chǎng)占有率也超過(guò) 60%。電動(dòng)車銷量大增也是瑞薩訂單大幅度增長(zhǎng)的原因之一。

整體來(lái)說(shuō),除了英飛凌受困馬來(lái)疫情,各大汽車半導(dǎo)體廠商的業(yè)績(jī)非常靚麗,“缺芯”的邊際影響在慢慢減弱。

囤貨只是表象,警惕瘋狂的擴(kuò)產(chǎn)計(jì)劃

正如意法半導(dǎo)體財(cái)報(bào)所顯示的,渠道商幾個(gè)季度以來(lái)不斷囤貨加劇了市面上的“缺芯”和漲價(jià)問(wèn)題

事實(shí)上,今年 6 月份,特斯拉創(chuàng)辦人馬斯克也在推文中點(diǎn)評(píng)芯片缺貨現(xiàn)象直指:從來(lái)沒(méi)有見(jiàn)過(guò)這樣的事情,業(yè)者擔(dān)心用光庫(kù)存而超額下單,就像擔(dān)心沒(méi)有衛(wèi)生紙而囤貨一樣。

芯片囤貨漲價(jià)的問(wèn)題引發(fā)政府關(guān)注,中、美輪番出手遏止。

今年 8 月,市場(chǎng)監(jiān)管總局發(fā)布消息稱,針對(duì)汽車芯片市場(chǎng)哄抬炒作、價(jià)格高企等突出問(wèn)題,市場(chǎng)監(jiān)管總局將根據(jù)價(jià)格監(jiān)測(cè)和舉報(bào)線索,對(duì)涉嫌哄抬價(jià)格的汽車芯片經(jīng)銷企業(yè)立案調(diào)查。9 月 10 日,市場(chǎng)監(jiān)管總局依法對(duì)三家汽車芯片經(jīng)銷企業(yè)哄抬汽車芯片價(jià)格行為共處 250 萬(wàn)元人民幣罰款。上海鍥特、上海誠(chéng)勝、深圳譽(yù)暢 3 家經(jīng)銷企業(yè)大幅加價(jià)銷售部分汽車芯片,如進(jìn)價(jià)不到 10 元的芯片,以 400 多元的高價(jià)銷售,漲幅達(dá) 40 倍。

9 月下旬,美國(guó)商務(wù)部也盯上了囤貨問(wèn)題,批評(píng)半導(dǎo)體市場(chǎng)“透明度太低”,更要求臺(tái)積電、聯(lián)電、三星、SK 海力士等半導(dǎo)體大廠以回應(yīng)問(wèn)卷方式在 45 天內(nèi)公開(kāi)庫(kù)存、銷售數(shù)據(jù)及訂單等數(shù)據(jù),以便厘清解決美國(guó)車廠停產(chǎn)、消費(fèi)電子產(chǎn)品短缺的供應(yīng)鏈瓶頸。

10 月初臺(tái)積電董事長(zhǎng)劉德音在接受《TIME》采訪時(shí)表示,許多車企把芯片短缺問(wèn)題來(lái)源直指臺(tái)積電,但通過(guò)數(shù)據(jù)多重檢核(triangulate different data)機(jī)制來(lái)了解客戶真正需求后,觀察“車用晶片供應(yīng)鏈中,肯定有人在囤貨”,并非完全是芯片代工生產(chǎn)端的問(wèn)題。

通常而言,芯片原廠漲價(jià)會(huì)公示,且漲價(jià)幅度有限。且在供需平衡交易條件下,汽車芯片貿(mào)易商的加價(jià)率一般為 7%~10%。而當(dāng)前的芯片漲價(jià)行情,卻使多數(shù)汽車供應(yīng)商面臨著芯片價(jià)格上漲 10 倍~ 20 倍的壓力,究其原因便是分銷商囤貨的炒貨行為。

芯片囤貨問(wèn)題考驗(yàn)各大終端廠商對(duì)于自身供應(yīng)鏈的管控力度,也促使不少終端廠商開(kāi)啟芯片自研的步伐,尤其是像自動(dòng)駕駛等領(lǐng)域

然而,筆者認(rèn)為,中美兩國(guó)政府對(duì)囤貨商的打擊象征意義大于實(shí)際意義,因?yàn)槎谪浀谋举|(zhì)在于產(chǎn)能短缺,是產(chǎn)業(yè)力量在起作用,囤貨商只在助漲助跌,只有真正解決產(chǎn)能短缺問(wèn)題,才能有效遏制囤貨。不過(guò)就像上面分析的,二季度財(cái)報(bào)數(shù)據(jù)顯示,各大廠商的業(yè)績(jī)已經(jīng)起飛,“缺芯”的邊際影響在慢慢減弱,隨著各大廠商產(chǎn)能恢復(fù),不排除后續(xù)囤貨商開(kāi)始拋售的可能。

目前的各大廠商的晶圓產(chǎn)能擴(kuò)張計(jì)劃非常龐大,由此帶來(lái)的產(chǎn)能過(guò)剩隱憂不得不重視。據(jù)SEMI最新預(yù)測(cè)顯示,2021-2022年期間,全球?qū)⑿陆?9座晶圓廠,總設(shè)備支出將超過(guò)1,400億美元(9,079億元人民幣)。其中,2021年新建19座晶圓廠,2022年新建10座晶圓廠。值得注意的是,在各國(guó)加大力度投資半導(dǎo)體產(chǎn)業(yè)的同時(shí),分析機(jī)構(gòu)也發(fā)出警示稱,現(xiàn)在的投資力度有多大、擴(kuò)產(chǎn)規(guī)模有多強(qiáng),幾年后供過(guò)于求的局面就會(huì)有多嚴(yán)重,非常值得警惕。

編輯:ZQY 最后修改時(shí)間:2022-08-03