2022年8月電子元器件采購(gòu)與行情預(yù)判

一、8月宏觀(guān)經(jīng)濟(jì)

1、全球制造業(yè)持續(xù)下挫,復(fù)蘇動(dòng)力趨弱

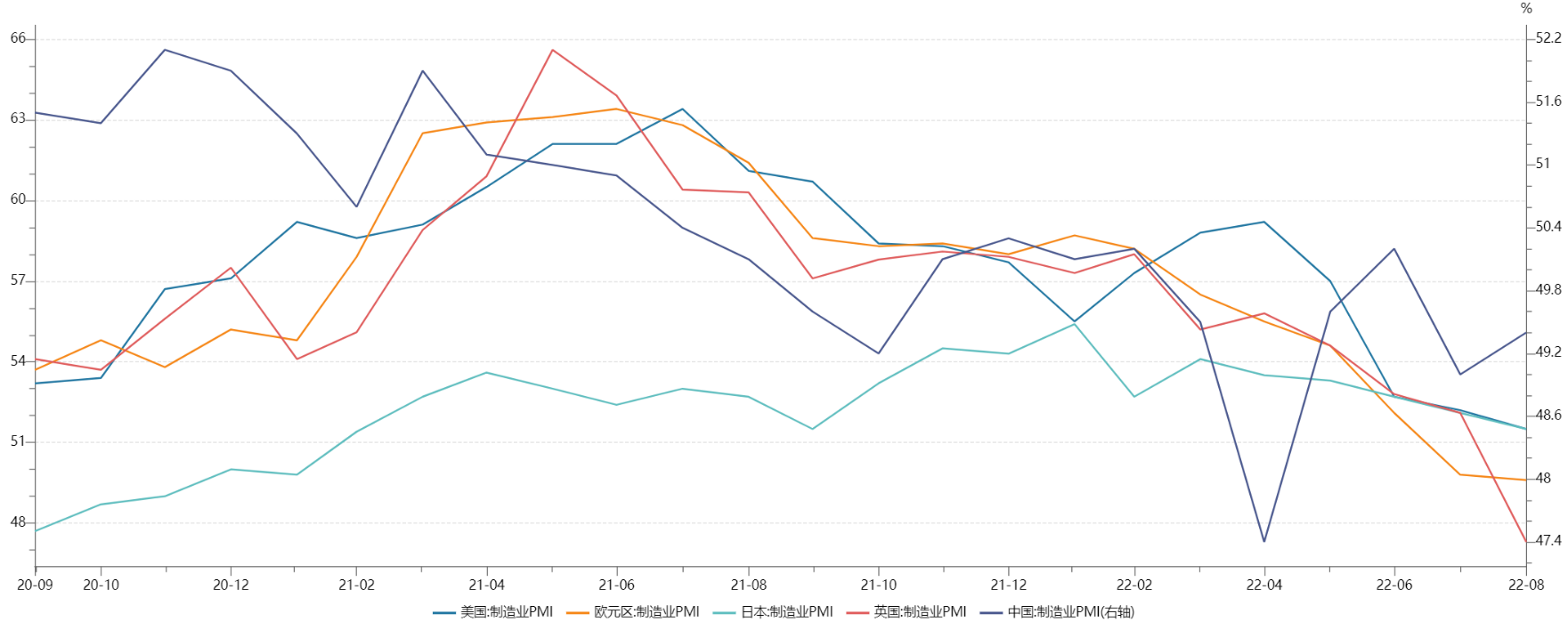

8月,全球制造業(yè)PMI指數(shù)持續(xù)走弱,制造業(yè)增速持續(xù)放緩,復(fù)蘇動(dòng)力進(jìn)一步趨弱。分區(qū)域看,除中國(guó)小幅回升外,包括美國(guó)、歐元區(qū)、日本及英國(guó)及中國(guó)等國(guó)家/區(qū)域制造業(yè)PMI均大幅下滑,全球經(jīng)濟(jì)下行壓力加大。

8月主要國(guó)家制造業(yè)PMI

2、電子信息制造業(yè)持續(xù)增長(zhǎng),保持穩(wěn)定

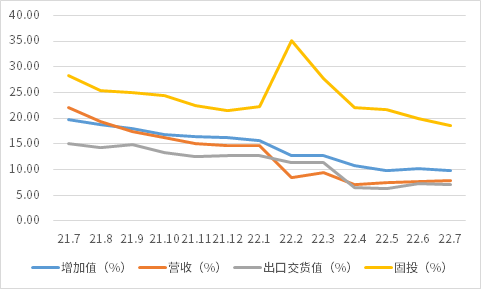

1-7月,中國(guó)電子信息制造業(yè)生產(chǎn)穩(wěn)定增長(zhǎng),出口規(guī)模繼續(xù)擴(kuò)大,企業(yè)營(yíng)收穩(wěn)步提升,投資保持快速增長(zhǎng)。

2022年1~7月電子信息制造業(yè)運(yùn)行情況

3、半導(dǎo)體增速走低,指數(shù)下挫

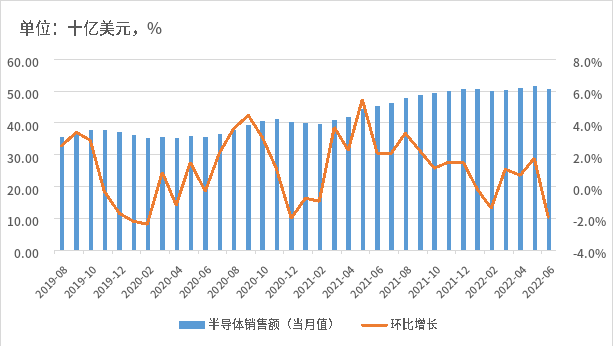

根據(jù)統(tǒng)計(jì),2022年6月全球半導(dǎo)體行業(yè)銷(xiāo)售額為508億美元,環(huán)比下降1.9%,半導(dǎo)體芯片銷(xiāo)售市場(chǎng)開(kāi)始“降溫”。

2022年6月全球半導(dǎo)體行業(yè)銷(xiāo)售額及增速走勢(shì)

從資本市場(chǎng)指數(shù)來(lái)看,8月費(fèi)城半導(dǎo)體指數(shù)跌幅達(dá)10.1%,中國(guó)半導(dǎo)體(SW)行業(yè)指數(shù)小幅回落2.60%,主要受芯片法案、終端需求及通脹等因素影響,市場(chǎng)對(duì)全球芯片銷(xiāo)售前景轉(zhuǎn)向悲觀(guān)。

8月費(fèi)城及申萬(wàn)半導(dǎo)體指數(shù)走勢(shì)

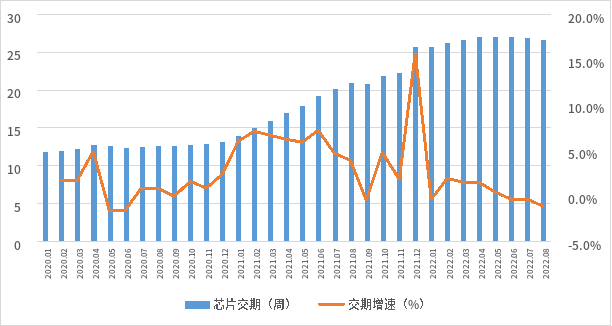

二、8月芯片交期趨勢(shì)

1、整體芯片交期趨勢(shì)

8月,全球芯片交貨周期持續(xù)緩解,自6月以來(lái)連續(xù)三個(gè)月下滑,反映出當(dāng)前全球芯片供應(yīng)鏈壓力整體得到一定緩解。

8月芯片交期趨勢(shì)

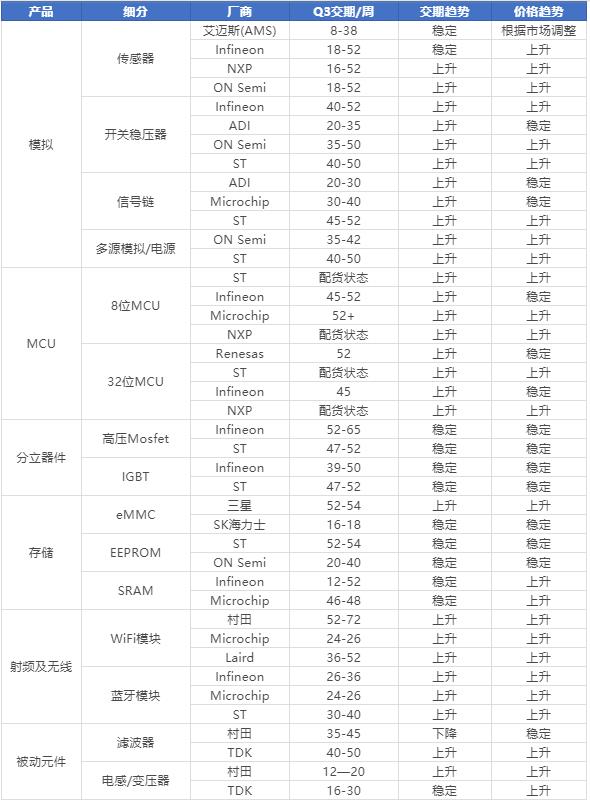

2、重點(diǎn)芯片供應(yīng)商交期一覽

據(jù)最新Q3 貨期及價(jià)格趨勢(shì)來(lái)看,除車(chē)規(guī)/工控類(lèi)級(jí)MCU、MOSFET、IGBT 等部分產(chǎn)品價(jià)格預(yù)期上漲,交期仍未緩解外,整體供需已出現(xiàn)較大緩解。

2022Q3重點(diǎn)芯片供應(yīng)商芯片交期一覽

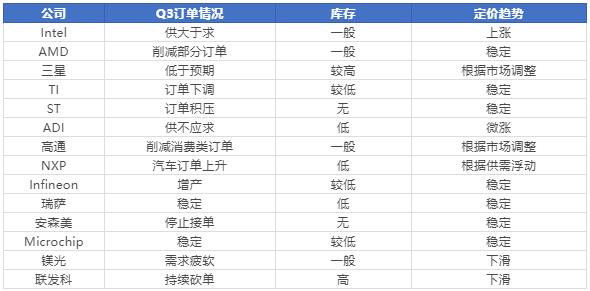

三、8月訂單及庫(kù)存情況

從企業(yè)訂單及實(shí)際庫(kù)存情況來(lái)看,ST、TI、NXP及Infineon等汽車(chē)/工控類(lèi)廠(chǎng)商需求依舊旺盛,Intel、AMD、高通及聯(lián)發(fā)科等消費(fèi)類(lèi)廠(chǎng)商陷入低迷,需求分化明顯。

頭部企業(yè)訂單及庫(kù)存情況

庫(kù)存情況:高>一般>低>較低>無(wú)

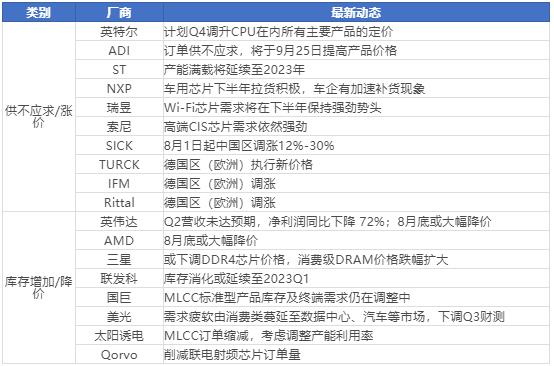

四、8月半導(dǎo)體供應(yīng)鏈

8月,國(guó)內(nèi)外半導(dǎo)體市場(chǎng)依舊維持較高發(fā)展預(yù)期,但仍舊不能忽略家電、消費(fèi)等終端市場(chǎng)低迷所帶來(lái)的的動(dòng)蕩。

1、半導(dǎo)體上游廠(chǎng)商

(1)硅晶圓/設(shè)備

2022Q2全球硅晶圓出貨量創(chuàng)下歷史新高。整體來(lái)看,6寸客戶(hù)庫(kù)存調(diào)整壓力較大,但8寸、12寸需求健康。

全球半導(dǎo)體設(shè)備及硅晶圓頭部企業(yè)訂單情況

(2)原廠(chǎng)

經(jīng)歷了去年的超級(jí)旺季以及“芯片荒”下不斷加碼的產(chǎn)能,8月芯片行業(yè)逐漸承受需求疲軟及高庫(kù)存帶來(lái)的壓力,直接表現(xiàn)就是價(jià)格進(jìn)一步下跌。

8月主要原廠(chǎng)最新動(dòng)態(tài)

(3)晶圓代工

除臺(tái)積電、三星及格芯等頭部代工廠(chǎng)維持穩(wěn)定的產(chǎn)能及價(jià)格外,其他如聯(lián)電、世界先進(jìn)及力積電等產(chǎn)能和需求均出現(xiàn)松動(dòng)。

8月主要晶圓代工廠(chǎng)最新動(dòng)態(tài)

代工廠(chǎng) | Q3產(chǎn)能利用率 | 最新動(dòng)態(tài) | Q3價(jià)格趨勢(shì) |

臺(tái)積電 | 100% | 明年至少調(diào)漲3%,成熟制程可能上漲6% | 維穩(wěn) |

三星 | 100% | 良率改善或提價(jià)15%~20% | 上升 |

聯(lián)電 | 100% | 進(jìn)入庫(kù)存調(diào)整期,部分客戶(hù)削單 | 穩(wěn)定 |

中芯國(guó)際 | 100% | 這一輪周期調(diào)整至少要持續(xù)到明年上半年 | 維穩(wěn) |

格芯 | >100% | 2023年或?qū)?duì)部分代工工藝提價(jià)8% | 上升 |

世界先進(jìn) | 81%至83% | 庫(kù)存調(diào)整或需2~4季度 | 維穩(wěn),有調(diào)降空間 |

力積電 | >95% | 量產(chǎn)計(jì)劃估將延至2024年 | 趨弱 |

(4)封裝測(cè)試

消費(fèi)類(lèi)、家電等中低端封測(cè)產(chǎn)能陷入“殺價(jià)搶單”困局,中小型封測(cè)廠(chǎng)商業(yè)績(jī)大幅下滑,業(yè)績(jī)下滑的情況或?qū)⒙又寥赵鹿狻㈤L(zhǎng)電科技等一線(xiàn)封測(cè)廠(chǎng)商。

主要封測(cè)廠(chǎng)商動(dòng)態(tài)情況

封測(cè)企業(yè) | Q3產(chǎn)能利用率 | 最新動(dòng)態(tài) |

日月光 | >80% | Q3營(yíng)收維穩(wěn) |

長(zhǎng)電科技 | >85% | 強(qiáng)化高性能封裝技術(shù)布局 |

通富微電 | 80%-90% | 下半年AMD公司5nm產(chǎn)品導(dǎo)入 |

華天科技 | >85% | 已具備chiplet封裝技術(shù)平臺(tái) |

中小封測(cè)廠(chǎng) | 40%-70% | 客戶(hù)違約行為漲價(jià),“殺價(jià)搶單”頻現(xiàn) |

2、分銷(xiāo)商

上半年,半導(dǎo)體分銷(xiāo)行業(yè)仍維持較高景氣度。從未來(lái)發(fā)展方向來(lái)看,加速向技術(shù)分銷(xiāo)商轉(zhuǎn)型、布局上游設(shè)計(jì)是大趨勢(shì)之一。

8月主要元器件分銷(xiāo)最新動(dòng)態(tài)

分銷(xiāo)商 | 最新動(dòng)態(tài) |

艾睿電子 | 2022財(cái)年中報(bào)歸母凈利潤(rùn)7.35億美元,同比增加64.46% |

文曄 | 除手機(jī)外,工業(yè)、車(chē)用、數(shù)據(jù)中心庫(kù)存也升高,但需求并未轉(zhuǎn)弱;未來(lái)投資于高成長(zhǎng)的產(chǎn)品與應(yīng)用如第三代半導(dǎo)體、電動(dòng)車(chē)、能源管理、云端及5G相關(guān)產(chǎn)品等 |

大聯(lián)大 | 半導(dǎo)體需要1~2季度消化庫(kù)存,今年底前仍處高位 |

深圳華強(qiáng) | 半年度凈利潤(rùn)5.22億元,同比增長(zhǎng)20.41% |

明嘉瑞 | 芯片價(jià)格回落之下,看好并將積極推廣國(guó)產(chǎn)品牌 |

雅創(chuàng)電子 | 股東大會(huì)通過(guò)收購(gòu)歐創(chuàng)芯議案 |

英唐智控 | 公司MEMS微振鏡募投項(xiàng)目子公司正辦理工商注冊(cè)登記手續(xù) |

商絡(luò)電子 | 已完成收購(gòu)深圳星華港及其子公司中國(guó)香港華港 |

潤(rùn)欣科技 | 擬與思邁芯在車(chē)規(guī)級(jí)芯片等設(shè)計(jì)開(kāi)發(fā)中開(kāi)展合作 |

3、終端應(yīng)用

(1)消費(fèi)電子

8月,以智能手機(jī)、PC等為代表消費(fèi)類(lèi)廠(chǎng)商及代工廠(chǎng)對(duì)于年內(nèi)訂單需求均呈悲觀(guān)預(yù)期,消費(fèi)類(lèi)需求正進(jìn)入新一輪的衰退周期。

8月消費(fèi)電子部分廠(chǎng)商動(dòng)態(tài)

類(lèi)別 | 企業(yè) | 最新動(dòng)態(tài) |

智能手機(jī) | 蘋(píng)果 | Q3出貨量呈保守預(yù)期 |

三星 | 已縮減越南工廠(chǎng)智能手機(jī)產(chǎn)量;經(jīng)銷(xiāo)商庫(kù)存近5000萬(wàn) | |

小米 | Q2出貨量降26%,庫(kù)存較高(超過(guò)3千萬(wàn)) | |

富士康 | 智能手機(jī)需求正在放緩,本季度持謹(jǐn)慎態(tài)度 | |

PC | 聯(lián)想 | 今年P(guān)C需求約3~3.1億臺(tái),比疫情前或有10%的下降 |

華碩 | PC仍需幾個(gè)季度進(jìn)行調(diào)整,最快預(yù)期到明年上半年 | |

廣達(dá) | 今年全年將直砍超過(guò)2成、跌破6000萬(wàn)臺(tái) | |

仁寶 | 預(yù)期今年度出貨量將年減2成 | |

緯創(chuàng) | Q3筆電出貨與Q2持平 | |

英業(yè)達(dá) | Q3筆電出貨趨保守 |

(2)汽車(chē)

2022Q2,全球電動(dòng)汽車(chē)同比增長(zhǎng)61%,遠(yuǎn)超傳統(tǒng)汽車(chē)銷(xiāo)量,預(yù)計(jì)2022年底全球新能源汽車(chē)滲透率將達(dá)到13%。從具體廠(chǎng)商來(lái)看,與比亞迪、特斯拉等新勢(shì)力車(chē)企“突飛猛進(jìn)”相比,豐田、大眾等傳統(tǒng)車(chē)企“疲態(tài)盡顯”。

8月汽車(chē)廠(chǎng)商最新動(dòng)態(tài)

廠(chǎng)商 | 最新動(dòng)態(tài) |

比亞迪 | Q2銷(xiāo)量達(dá)(35.4萬(wàn)輛)超越特斯拉成為全球最暢銷(xiāo)的電動(dòng)汽車(chē)品牌 |

特斯拉 | Q2銷(xiāo)量同比增長(zhǎng) 27%,訂單積壓至明年 |

寶馬 | Q2電動(dòng)汽車(chē)銷(xiāo)量同比增長(zhǎng) 18% |

大眾 | Q2電動(dòng)汽車(chē)銷(xiāo)量同比下降 9% |

豐田 | 7月全球產(chǎn)量706547輛,同比減少8.6% |

本田 | 汽車(chē)供應(yīng)鏈欲撤離中國(guó) |

馬自達(dá) | 計(jì)劃將部分供應(yīng)鏈和組裝廠(chǎng)從中國(guó)轉(zhuǎn)出 |

大發(fā) | 國(guó)內(nèi)產(chǎn)量下降14% |

福特 | 原材料成本方面的壓力預(yù)計(jì)不會(huì)在短期內(nèi)緩解 |

(3)工控

受益于制造業(yè)復(fù)蘇和新能源汽車(chē)、光伏等領(lǐng)域投資提速,包括西門(mén)子、施耐德及匯川等工控廠(chǎng)商訂單迎來(lái)爆發(fā)式增長(zhǎng),施耐德、菲尼克斯、圖爾克等部分廠(chǎng)商也不斷調(diào)漲旗下產(chǎn)品價(jià)格。

8月工控廠(chǎng)商最新動(dòng)態(tài)

廠(chǎng)商 | 最新動(dòng)態(tài) |

SICK | 8月1日起中國(guó)區(qū)再次漲價(jià)12%-30% |

?西門(mén)子 | PLC、伺服等產(chǎn)品業(yè)績(jī)高速增長(zhǎng),訂單積壓超過(guò)130億歐元 |

ABB | 收購(gòu)西門(mén)子低壓NEMA電機(jī)業(yè)務(wù) |

施耐德 | 9月1日起大型PLC漲價(jià)8% |

菲尼克斯 | 8月1日起中國(guó)區(qū)再次調(diào)漲報(bào)價(jià) |

TURCK | 9月1日旗下產(chǎn)品全球執(zhí)行臨時(shí)附加價(jià) |

匯川技術(shù) | 上半年通用自動(dòng)化、工業(yè)機(jī)器人業(yè)務(wù)取得較快增長(zhǎng) |

埃斯頓 | 公司機(jī)器人核心部件中部分驅(qū)動(dòng)系統(tǒng)和控制系統(tǒng)已經(jīng)和移動(dòng)機(jī)器人、服務(wù)機(jī)器人客戶(hù)形成合作 |

麥格米特 | 公司新能源汽車(chē)相關(guān)訂單增速較快 |

(4)儲(chǔ)能

8月,錦浪科技、華自科技及固德威等儲(chǔ)能PCS頭部廠(chǎng)商上半年訂單及應(yīng)收增長(zhǎng)較快,預(yù)計(jì)下半年行業(yè)迎來(lái)產(chǎn)能快速提升時(shí)期。包括陽(yáng)光電源、古瑞瓦特及首航新能源等多個(gè)廠(chǎng)商均與儲(chǔ)能產(chǎn)業(yè)鏈相關(guān)企業(yè)建立了戰(zhàn)略合作關(guān)系,預(yù)示著行業(yè)競(jìng)爭(zhēng)發(fā)展已進(jìn)入新階段。

8月部分儲(chǔ)能廠(chǎng)商最新動(dòng)態(tài)

廠(chǎng)商 | 最新動(dòng)態(tài) |

Enphase | 美國(guó)史上最大氣候法案出爐,公司迎來(lái)利好 |

古瑞瓦特 | 和天合光能戰(zhàn)略簽約,雙方將加強(qiáng)組件/逆變器及細(xì)分行業(yè)應(yīng)用等技術(shù)合作 |

華自科技 | 去年末在手訂單30余億元,今年上半年有新增訂單 |

陽(yáng)光電源 | 與寧德時(shí)代簽署戰(zhàn)略合作協(xié)議,擴(kuò)大儲(chǔ)能產(chǎn)品全球化應(yīng)用 |

固德威 | 上半年?duì)I收同比增長(zhǎng)33.61%,儲(chǔ)能逆變器銷(xiāo)量約6.87萬(wàn)臺(tái) |

錦浪科技 | 當(dāng)前訂單溢出現(xiàn)象可能會(huì)延續(xù)到2023Q1;Q3、Q4是產(chǎn)能快速提升時(shí)期 |

華為 | 關(guān)注液流電池在儲(chǔ)能領(lǐng)域發(fā)展 |

首航新能源 | 與奮達(dá)科技簽署戰(zhàn)略合作框架協(xié)議 |

禾邁股份 | 與壘知集團(tuán)合作布局光伏儲(chǔ)能領(lǐng)域 |

立新能源 | 擬以42.10億元投資建設(shè)包含20萬(wàn)千瓦儲(chǔ)能系統(tǒng)等 |

海能實(shí)業(yè) | 子公司擬18.6億元投建4GWh儲(chǔ)能電池項(xiàng)目 |

德賽電池 | 公司儲(chǔ)能電芯相關(guān)產(chǎn)品尚在研發(fā)中 |

(5)通訊設(shè)備

全球市場(chǎng)方面,愛(ài)立信、諾基亞等廠(chǎng)商宣布年內(nèi)將全面退出俄羅斯市場(chǎng)。國(guó)內(nèi)市場(chǎng)方面,截至2022年7月,三大運(yùn)營(yíng)商累計(jì)5G套餐用戶(hù)近9.50億戶(hù),行業(yè)增長(zhǎng)進(jìn)入穩(wěn)定期,包括中興、華為等頭部廠(chǎng)商開(kāi)始謀求創(chuàng)新轉(zhuǎn)型。

8月通訊設(shè)備廠(chǎng)商最新動(dòng)態(tài)

廠(chǎng)商 | 最新動(dòng)態(tài) |

諾基亞 | 未來(lái)將全面退出俄羅斯市場(chǎng) |

愛(ài)立信 | 2022年年底前徹底關(guān)閉在俄辦事處 |

中興通訊 | 未來(lái)2-3年國(guó)內(nèi)傳統(tǒng)網(wǎng)絡(luò)投資占比下降,算力基礎(chǔ)設(shè)施投資占比上升 |

華為 | 2022H1運(yùn)營(yíng)商業(yè)務(wù)收入為1427億元,增長(zhǎng)4%,未來(lái)營(yíng)收增長(zhǎng)空間減少 |

烽火通信 | 2022H1實(shí)現(xiàn)營(yíng)收140億元,同比增長(zhǎng)16.62%,運(yùn)營(yíng)商業(yè)務(wù)保持穩(wěn)固 |

(6)服務(wù)器

隨著消費(fèi)類(lèi)業(yè)務(wù)陷入瓶頸,在服務(wù)器高增長(zhǎng)預(yù)期背景下,以高通為代表的Arm架構(gòu)廠(chǎng)商計(jì)劃重返服務(wù)器市場(chǎng)。

8月服務(wù)器廠(chǎng)商最新動(dòng)態(tài)

企業(yè) | 最新動(dòng)態(tài) |

高通 | 擬推出一款服務(wù)器專(zhuān)用新芯片,重返服務(wù)器市場(chǎng) |

英特爾 | 披露綠色數(shù)據(jù)中心技術(shù)框架,推出開(kāi)放通用服務(wù)器平臺(tái)OCSP |

AMD | 將與騰訊合作打造自研服務(wù)器,疑似使用二代霄龍 |

浪潮信息 | 將“AllIn液冷”納入公司發(fā)展戰(zhàn)略 |

超聚變 | 服務(wù)器全面支持最新英特爾數(shù)據(jù)中心 |

聯(lián)想 | 新目標(biāo):成為服務(wù)器領(lǐng)域第一名 |

(7)家電

國(guó)內(nèi)外家電業(yè)需求持續(xù)下滑,三星、LG及美的等國(guó)內(nèi)外代表廠(chǎng)商采購(gòu)需求趨弱。

8月家電頭部企業(yè)最新動(dòng)態(tài)

企業(yè) | 最新動(dòng)態(tài) |

三星 | Q4將再砍電視面板訂單約兩成 |

LG | 繼續(xù)砍單面板采購(gòu)量 |

索尼 | 家電庫(kù)存有所好轉(zhuǎn) |

美的 | 營(yíng)收突破1800億,持續(xù)深化ToB轉(zhuǎn)型 |

TCL | 家電面板需求下滑 |

五、分銷(xiāo)與采購(gòu)機(jī)遇及風(fēng)險(xiǎn)

1、機(jī)遇

(1)規(guī)格升級(jí),下半年Wi-Fi芯片需求保持強(qiáng)勁

盡管消費(fèi)電子應(yīng)用需求疲軟,但在元宇宙、5G、AI人工智慧的各種延伸服務(wù)帶動(dòng)下,Wi-Fi 6芯片在個(gè)人電腦及路由器市場(chǎng)逐步取代Wi-Fi 5,帶來(lái)產(chǎn)業(yè)鏈從芯片到模組到應(yīng)用的升級(jí)換代機(jī)遇。預(yù)計(jì)下半年Wi-Fi和其他網(wǎng)絡(luò)芯片需求將維持高景氣度。

(2)應(yīng)用成熟,車(chē)載攝像頭迎來(lái)加速放量

當(dāng)前,車(chē)載攝像頭相較于毫米波雷達(dá)和激光雷達(dá)等,成本低和硬件技術(shù)相對(duì)較成熟,因此成為率先成為汽車(chē)智能化應(yīng)用的核心傳感器。疊加政策指引以及電動(dòng)車(chē)企引領(lǐng)智能化浪潮,將助推下半年車(chē)載攝像頭的加速發(fā)展。預(yù)計(jì)2025年中國(guó)市場(chǎng)乘用車(chē)攝像頭搭載量將增長(zhǎng)至超1億顆,2021-2025年年復(fù)合增長(zhǎng)率CAGR 21%。

2、風(fēng)險(xiǎn)

(1)需求下滑,顯卡市場(chǎng)或?qū)⒔祪r(jià)清庫(kù)存

受終端PC、礦機(jī)等市場(chǎng)需求放緩和制造商采購(gòu)意愿下滑的影響,2022Q2的GPU(含獨(dú)顯 / 集成部件)銷(xiāo)售額環(huán)比下跌14.9% 。其中,英偉達(dá)銷(xiāo)售額降幅達(dá)25.7%。相比之下,AMD GPU跌幅也達(dá)到了7.6%。從供應(yīng)鏈最新信息顯示,9月開(kāi)始廠(chǎng)商和經(jīng)銷(xiāo)商或?qū)⑼ㄟ^(guò)降價(jià)、促銷(xiāo)加大清庫(kù)存力度。

(2)庫(kù)存去化,MLCC/芯片電阻需求持續(xù)低迷

根據(jù)供應(yīng)鏈最新信息,當(dāng)前MLCC、芯片電阻標(biāo)準(zhǔn)品都在庫(kù)存去化階段,除了車(chē)用、工控、醫(yī)療、低軌道衛(wèi)星等領(lǐng)域需求仍維持穩(wěn)定,其他如消費(fèi)類(lèi)等庫(kù)存周期超過(guò)三個(gè)月亟待“去庫(kù)存化”的成品庫(kù)存可能超過(guò)半年。從出貨量來(lái)看,預(yù)估Q3 MLCC、芯片電阻標(biāo)準(zhǔn)品等跌幅將達(dá)5%至10%,Q4若庫(kù)存去化持續(xù),出貨量恐繼續(xù)下探。

六、小結(jié)

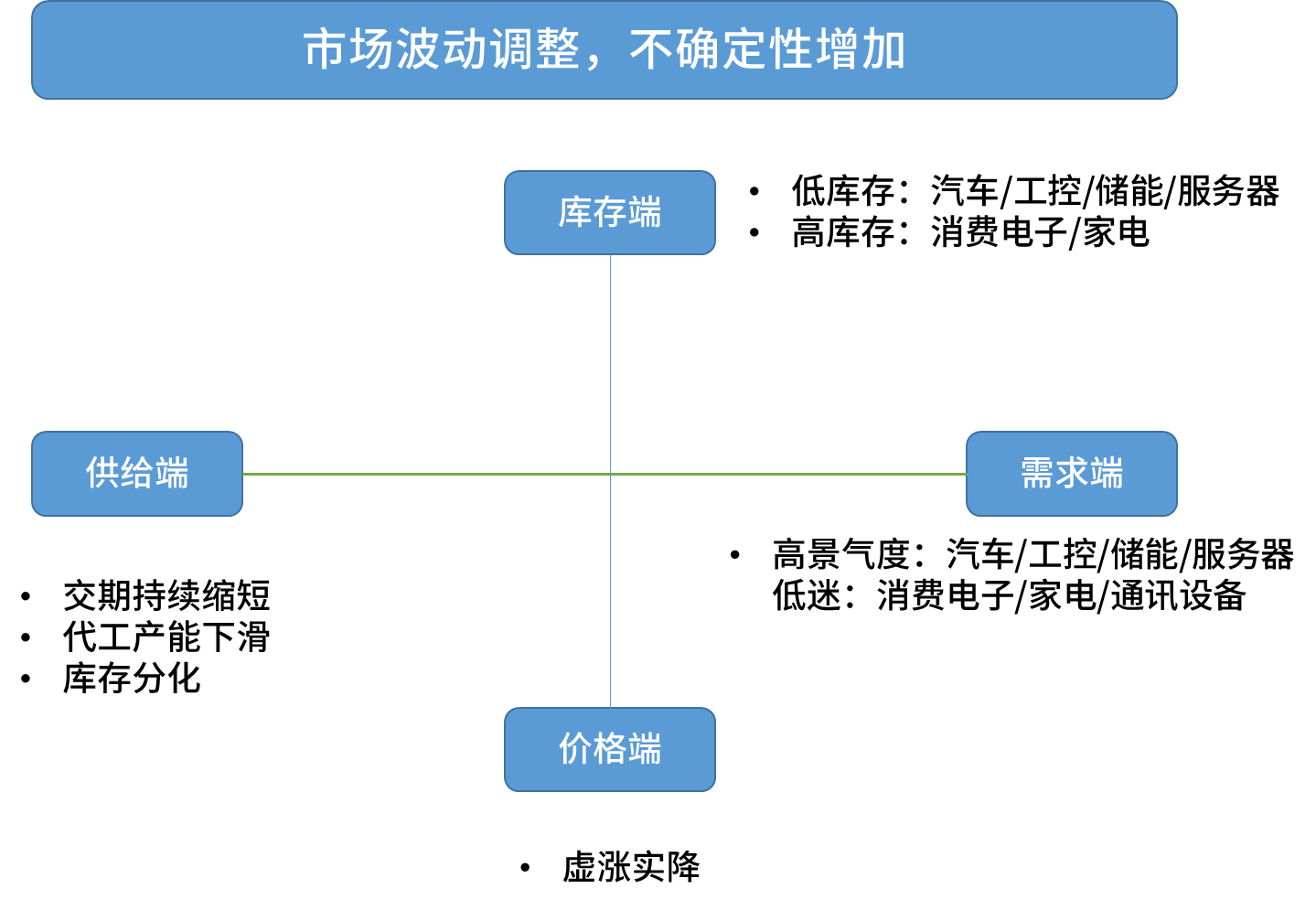

8月,芯片供需行情分化趨勢(shì)愈發(fā)明顯,隨著芯片廠(chǎng)商新增產(chǎn)能開(kāi)出,疊加消費(fèi)/家電類(lèi)富余產(chǎn)能轉(zhuǎn)至汽車(chē)、工控等短缺領(lǐng)域,此前因供需失衡、貿(mào)易爭(zhēng)端及疫情反復(fù)等多方面原因造成的缺芯熱潮正回歸理性。

編輯:ZQY 最后修改時(shí)間:2022-09-14