芯片產(chǎn)量新低預(yù)警!最新中國(guó)半導(dǎo)體產(chǎn)業(yè)進(jìn)展和趨勢(shì)

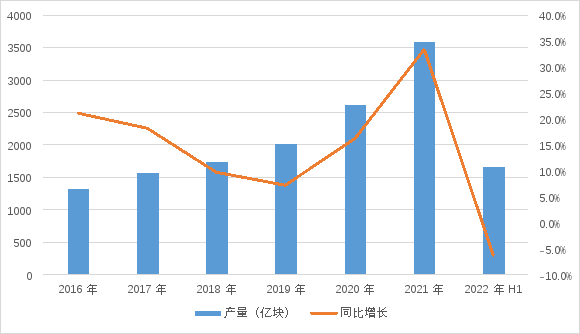

近年來(lái),國(guó)內(nèi)集成電路產(chǎn)業(yè)產(chǎn)量一直維持高速增長(zhǎng),尤其2021年中國(guó)集成電路產(chǎn)量為3594億塊,同比增長(zhǎng)33.3%,是最近10年同比增長(zhǎng)最高的一年。但令人始料未及的是,2022年上半年國(guó)內(nèi)集成電路產(chǎn)量?jī)H為1661億塊,同比下滑6.3%,同樣創(chuàng)下了自2009年以來(lái)的首次負(fù)增長(zhǎng)。

2016-2022H1中國(guó)集成電路產(chǎn)量及增速

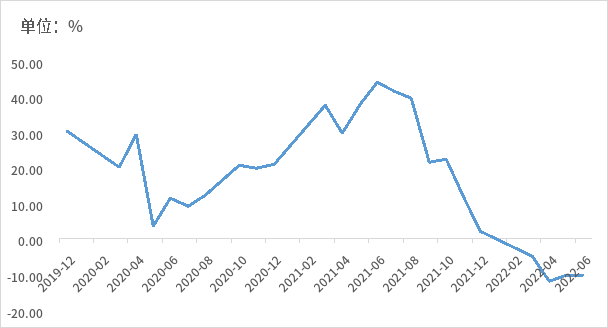

而從具體的月份來(lái)看,如下圖所示,自1997年以來(lái),國(guó)內(nèi)集成電路產(chǎn)量一直維持高速增長(zhǎng)態(tài)勢(shì),哪怕2020年初的疫情都并未影響其快速增長(zhǎng)。但從今年初開(kāi)始,整個(gè)上半年中國(guó)集成電路產(chǎn)量月度增速都呈現(xiàn)出下滑的趨勢(shì),平均降幅超過(guò)10%。

2019年以來(lái)中國(guó)集成電路產(chǎn)量月度增速情況

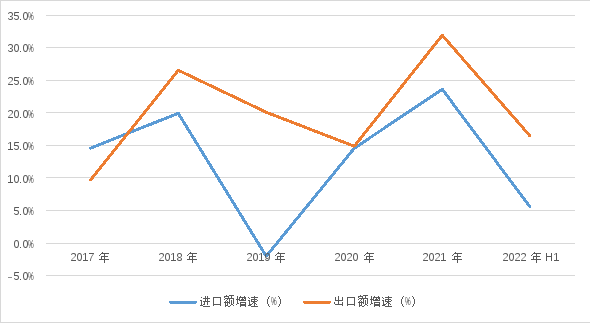

與之相反的是,國(guó)內(nèi)集成電路在進(jìn)出口市場(chǎng)上卻呈現(xiàn)出“欣欣向榮”態(tài)勢(shì),上半年進(jìn)出口額增速分別為5.5%和16.4%。其中,集成電路市場(chǎng)出口額高增長(zhǎng)在當(dāng)前產(chǎn)量下跌下顯得尤為引人注目。

2017年以來(lái)這個(gè)集成電路進(jìn)出口增速情況

近期因貿(mào)易爭(zhēng)端、供需失衡及疫情等諸多因素造成的缺芯潮正逐漸回歸理性,那么當(dāng)前國(guó)內(nèi)集成電路產(chǎn)量下降和出口額飆升的原因是否又是與此相關(guān)呢?

核心原因:需求是關(guān)鍵

分析這個(gè)問(wèn)題的根源,我們需要把集成電路產(chǎn)量及出口進(jìn)行分開(kāi)分析。就國(guó)內(nèi)集成電路產(chǎn)量減少方面來(lái)看,以下兩個(gè)方面的原因是不可忽視的:

短期來(lái)看,年初上海疫情一定程度上影響了供應(yīng)鏈的運(yùn)行。

眾所周知,上海作為國(guó)內(nèi)集成電路產(chǎn)業(yè)核心生產(chǎn)基地,擁有中芯國(guó)際、臺(tái)積電及華虹等一批晶圓代工廠,自4月上海疫情擴(kuò)大化后,對(duì)于集成電路制造、封測(cè)及下游汽車供應(yīng)鏈等環(huán)節(jié)生產(chǎn)運(yùn)行造成較大的影響。

上海疫情對(duì)于供應(yīng)鏈影響評(píng)估

長(zhǎng)期來(lái)看,下游家電、消費(fèi)類產(chǎn)品等終端需求低迷沖擊才是減產(chǎn)的根源,國(guó)內(nèi)晶圓代工主要集中在該領(lǐng)域,影響相對(duì)較大。

從2021年初開(kāi)始,受疫情反復(fù)、經(jīng)濟(jì)形勢(shì)不佳和需求低迷的影響,包括智能手機(jī)為代表的消費(fèi)類產(chǎn)品及家電產(chǎn)業(yè)需求下滑趨勢(shì)明顯,引發(fā)包括高通、聯(lián)發(fā)科及Qorvo等一批上游芯片供應(yīng)商的砍單。

2021年初以來(lái)智能手機(jī)及家電業(yè)增速持續(xù)下跌

據(jù)悉,當(dāng)前消費(fèi)類削單潮已進(jìn)一步蔓延至代工端,上半年包括聯(lián)電、力積電及世界先進(jìn)等均有訂單違約的信息“曝光”。總的來(lái)看,包括聯(lián)電、臺(tái)積電等國(guó)內(nèi)分廠及中芯國(guó)際、華虹等在消費(fèi)類產(chǎn)品占比相對(duì)較大,所受波動(dòng)較大。

2022上半年主要晶圓代工廠客戶違約情況

代工廠 | 違約情況 |

力積電 | 消費(fèi)性產(chǎn)品長(zhǎng)約客戶面臨著庫(kù)存調(diào)整壓力,已出現(xiàn)違約、放棄拿貨的情況,Q3產(chǎn)能利用率將下滑5%到10% |

聯(lián)電 | 消費(fèi)射頻龍頭Qorvo計(jì)劃削減和聯(lián)電的長(zhǎng)期合同,寧愿支付違約費(fèi)1.1億美元 |

世界先進(jìn) | 部分長(zhǎng)期供貨合約有違約風(fēng)險(xiǎn) |

資料來(lái)源:芯八哥整理

從進(jìn)出口增加方面來(lái)看,同樣有以下兩方面原因:

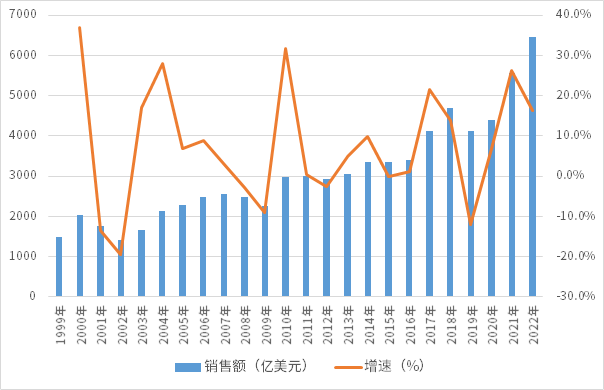

一是從半導(dǎo)體行業(yè)整體大背景來(lái)看,近兩年芯片市場(chǎng)行情依舊向好。

與家電及消費(fèi)類需求低迷不同,包括汽車、工控及新能源(儲(chǔ)能、光伏等)在內(nèi)的增量需求仍維持較高景氣度。根據(jù)WSTS預(yù)測(cè),2022年全球半導(dǎo)體市場(chǎng)規(guī)模將達(dá)到6460億美元,增長(zhǎng)16.3%。

1999年-2022年全球半導(dǎo)體銷售額及增速

二是國(guó)內(nèi)疫情復(fù)工復(fù)產(chǎn)較好,集成電路競(jìng)爭(zhēng)力不斷加強(qiáng)。

以上海為例,從疫情擴(kuò)大停產(chǎn)至復(fù)工,期間不到一個(gè)多月,對(duì)于恢復(fù)業(yè)內(nèi)的信心而言是比較有利的。另外,隨著以中芯國(guó)際、華虹及長(zhǎng)電科技等為代的一批制造及封測(cè)企業(yè)競(jìng)爭(zhēng)力不斷加強(qiáng),依托穩(wěn)定的供應(yīng)鏈,在出口市場(chǎng)競(jìng)爭(zhēng)力不斷加強(qiáng)。

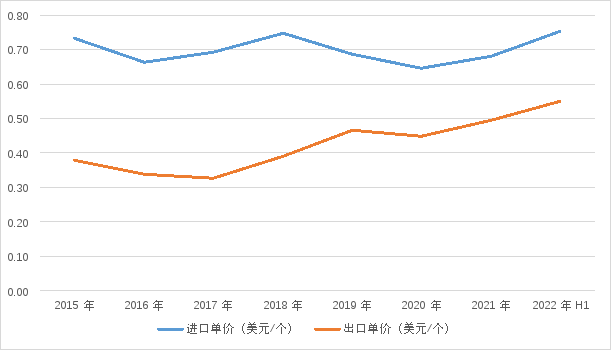

從數(shù)據(jù)看,自2015年以來(lái)中國(guó)集成電路出口的平均單價(jià)是呈現(xiàn)出穩(wěn)定上升的趨勢(shì),2022H1均價(jià)約0.55美元/個(gè),較2015年增長(zhǎng)46%;從進(jìn)口市場(chǎng)來(lái)看,2015年以來(lái)中國(guó)集成電路進(jìn)口的平均單價(jià)波動(dòng)起伏,疫情前價(jià)格還有一定的下滑趨勢(shì)。對(duì)比來(lái)看,國(guó)內(nèi)集成電路產(chǎn)業(yè)競(jìng)爭(zhēng)力一直在取得進(jìn)步。

2015-2022H1中國(guó)集成電路進(jìn)出口單價(jià)對(duì)比

綜上,國(guó)內(nèi)集成電路產(chǎn)業(yè)主要集中在家電、消費(fèi)類等中低端領(lǐng)域,受需求低迷及疫情反復(fù)影響,短期產(chǎn)量難免下滑。從長(zhǎng)遠(yuǎn)來(lái)看,以汽車、工控及新能源的新增量需求推動(dòng)下,國(guó)內(nèi)外半導(dǎo)體市場(chǎng)依舊維持較高發(fā)展預(yù)期,但仍舊不能忽略傳統(tǒng)市場(chǎng)低迷所帶來(lái)的的動(dòng)蕩。

對(duì)于未來(lái)半導(dǎo)體產(chǎn)業(yè)發(fā)展的一些看法:增量是核心

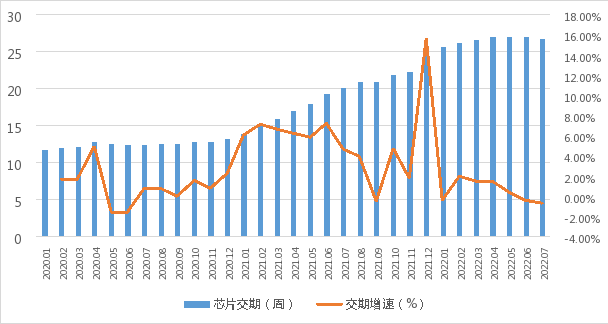

總的來(lái)看,隨著芯片廠商新增產(chǎn)能開(kāi)出,疊加消費(fèi)/家電類富余產(chǎn)能轉(zhuǎn)至汽車、工控等短缺領(lǐng)域,此前因供需失衡、貿(mào)易爭(zhēng)端及疫情反復(fù)等多方面原因造成的缺芯熱潮正回歸理性,缺芯問(wèn)題逐漸得到緩解。

年初以來(lái)全球芯片交期及增速放緩趨勢(shì)明顯

短期內(nèi),從半導(dǎo)體各細(xì)分環(huán)節(jié)來(lái)看,芯片供需分化趨勢(shì)明顯。具體來(lái)看,“汽車/工控/新能源(擴(kuò)張)和消費(fèi)電子(手機(jī)、PC及平板等)/家電(削減)需求分化——分銷增速趨緩/原廠結(jié)構(gòu)性短缺——代工產(chǎn)能緩解/下滑——封測(cè)下滑”,終端需求變化逐漸傳導(dǎo)至上游芯片原廠/分銷及制造環(huán)節(jié)(代工/封測(cè)),下半年將是此輪芯片行情“由盛轉(zhuǎn)穩(wěn)”的拐點(diǎn)。

當(dāng)前芯片供應(yīng)鏈庫(kù)存及價(jià)格走勢(shì)

長(zhǎng)遠(yuǎn)來(lái)看,隨著智能汽車、云計(jì)算及新能源步入快速發(fā)展階段,潛在的增量需求將是支撐未來(lái)幾年芯片高景氣度的關(guān)鍵。同時(shí),由于地緣政治爭(zhēng)端、疫情反復(fù),未來(lái)半導(dǎo)體行業(yè)的走向影響尚處未知。疊加各國(guó)對(duì)于本土芯片產(chǎn)業(yè)的扶持政策也將是影響全球未來(lái)幾年半導(dǎo)體產(chǎn)業(yè)的不確定因素,合作與博弈將成為全球半導(dǎo)體產(chǎn)業(yè)的“主旋律”。

編輯:ZQY 最后修改時(shí)間:2022-09-24