2022年7月電子元器件采購與行情預(yù)判

一、7月宏觀經(jīng)濟

1、全球制造業(yè)持續(xù)回落,不確定因素增加

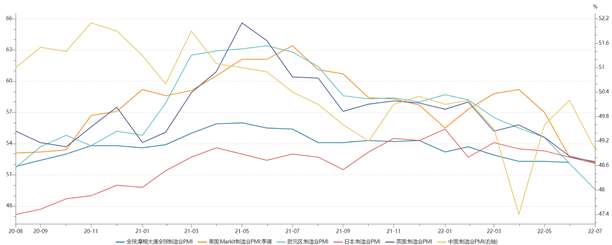

7月,全球制造業(yè)PMI指數(shù)持續(xù)回落,高通脹、地緣沖突和疫情反復(fù)持續(xù)是全球經(jīng)濟復(fù)蘇穩(wěn)定性趨弱的主要因素。分區(qū)域看,包括美國、歐元區(qū)、日本、英國及中國等國家/區(qū)域制造業(yè)PMI均持續(xù)走低,全球性經(jīng)濟滯脹風(fēng)險正在逐步加大。

7月全球及主要國家制造業(yè)PMI

資料來源:國家統(tǒng)計局

2、電子信息制造業(yè)穩(wěn)步回升,保持增長

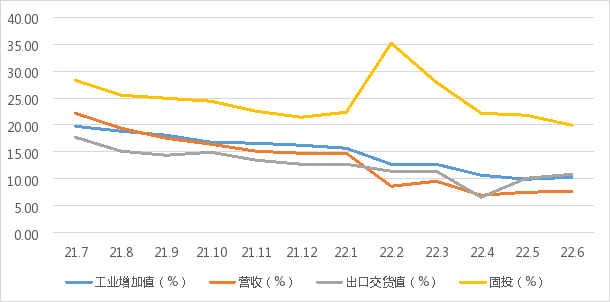

上半年,中國電子信息制造業(yè)增加值實現(xiàn)較快增長,出口交貨值增速穩(wěn)步回升,企業(yè)營收持續(xù)提升,投資保持較快增長。

2022年上半年電子信息制造業(yè)運行情況

資料來源:工信部

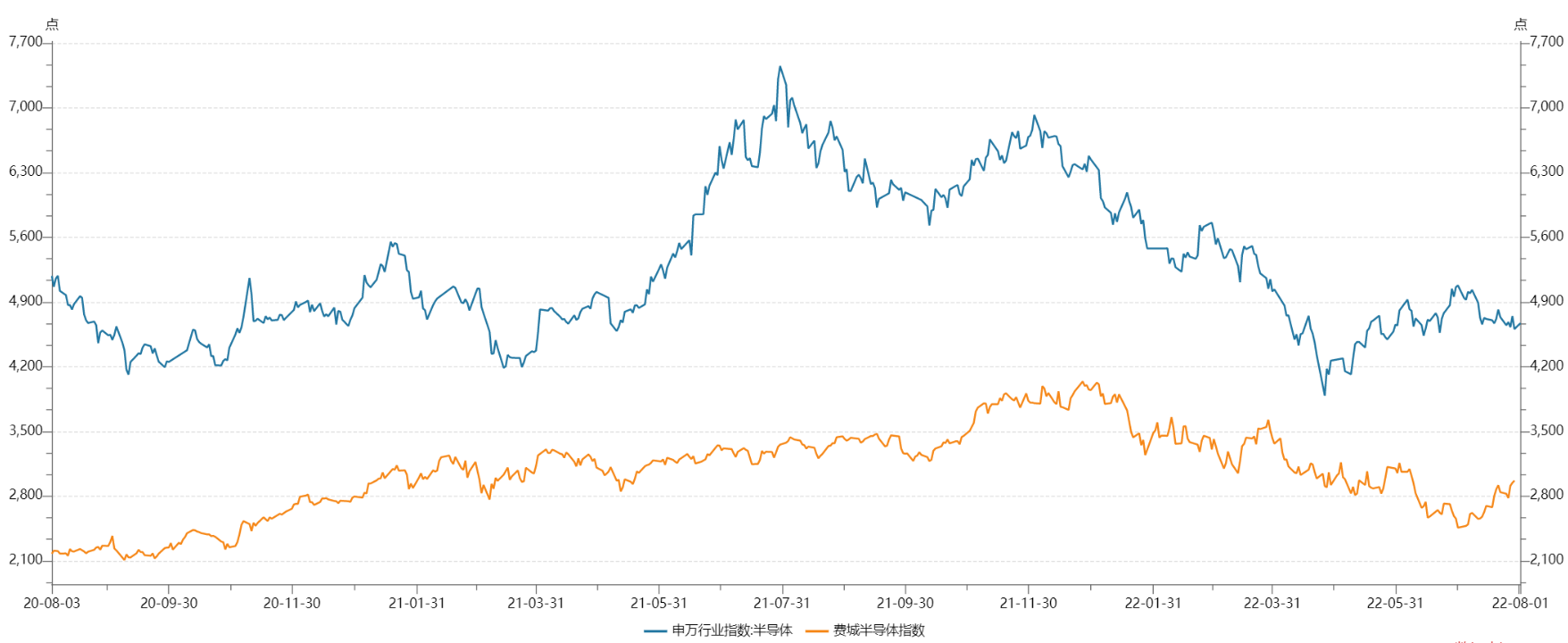

3、半導(dǎo)體指數(shù)回調(diào),市場情緒提振

從資本市場指數(shù)來看,7月費城半導(dǎo)體指數(shù)大漲20.69%,主要受龍頭企業(yè)Q2業(yè)績影響,市場情緒提振;中國半導(dǎo)體(SW)行業(yè)指數(shù)小幅回落9.30%,后市的評估較為保守。

7月費城及申萬半導(dǎo)體指數(shù)

資料來源:Wind資訊

二、7月芯片交期趨勢

1、整體芯片交期趨勢

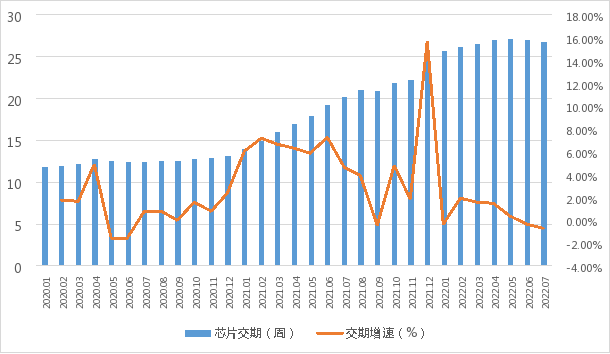

7月,全球芯片交貨周期持續(xù)緩解,自6月以來連續(xù)兩個月下降,反映出當前全球芯片供應(yīng)鏈壓力不斷緩解。

7月芯片交期趨勢

資料來源:Susquehanna Financial Group

2、重點芯片供應(yīng)商交期一覽

根據(jù)最新Q3貨期及價格趨勢來看,雖然整體供需較正常交期有延期,但已逐漸出現(xiàn)緩解跡象。

其中,MOSFET、IGBT等分立器件產(chǎn)品維持高位;以ST、恩智浦及英飛凌為代表的車規(guī)級MCU供給得到一定緩解;部分傳感器和開關(guān)穩(wěn)壓器等模擬產(chǎn)品,被動元件等存在一定下降趨勢;存儲器、射頻與無線芯片等供應(yīng)變化不大。

7月,從企業(yè)訂單及實際庫存情況來看,受終端需求分化影響,主要頭部廠商訂單有一定緩解跡象,在汽車、工業(yè)(工控、機器人等)、HPC、通信及IoT等領(lǐng)域需求維持高景氣度,但庫存仍維持低位。

頭部企業(yè)訂單及庫存情況

公司 | Q2訂單情況 | 庫存 | Q2增長領(lǐng)域 | 定價趨勢 |

Intel | 需求銳減 | 一般 | HPC | 根據(jù)市場調(diào)整 |

三星 | 訂單不及預(yù)期 | 一般 | HPC、5G | 根據(jù)市場調(diào)整 |

TI | 訂單預(yù)期下調(diào) | 較低 | 汽車及通信(>20%) | 穩(wěn)定 |

ST | 積壓訂單達6~8季度 | 無 | 汽車及工業(yè) | 穩(wěn)定 |

ADI | 需求超預(yù)期 | 較低 | 汽車 | 穩(wěn)定 |

高通 | 手機領(lǐng)域需求下滑 | 一般 | 汽車和IoT | 根據(jù)市場調(diào)整 |

恩智浦 | 產(chǎn)能僅覆蓋80%訂單需求 | 較低(分銷渠道1.6個月) | 汽車、工業(yè)和IoT | 根據(jù)供需浮動 |

英飛凌 | 供不應(yīng)求 | 較低 | 汽車、工業(yè)、可再生能源和智能設(shè)備 | 穩(wěn)定 |

瑞薩 | 逐步恢復(fù)正常 | 低 | 汽車 | 穩(wěn)定 |

安森美 | 停止接單 | 無 | 汽車及工業(yè) | 穩(wěn)定 |

Microchip | 逐漸穩(wěn)定 | 較低 | 通信、汽車 | 穩(wěn)定 |

鎂光 | 需求疲軟 | 一般 | 5G/汽車/工業(yè)保持增長 | 穩(wěn)定 |

聯(lián)發(fā)科 | 訂單下滑 | 高 | IoT | 根據(jù)市場調(diào)整 |

庫存情況:高>一般>低>較低>無

四、7月半導(dǎo)體供應(yīng)鏈

從半導(dǎo)體各細分環(huán)節(jié)來看,芯片供需分化進一步加劇,下游需求變化逐漸傳導(dǎo)至上游代工環(huán)節(jié)。

1、半導(dǎo)體上游廠商

(1)硅晶圓/設(shè)備

從上游半導(dǎo)體設(shè)備及材料環(huán)節(jié)供應(yīng)鏈來看,仍處于供不應(yīng)求態(tài)勢,主要廠商及其下游客戶庫存較低,但6英寸產(chǎn)能已出現(xiàn)松動。

全球半導(dǎo)體設(shè)備及材料頭部企業(yè)訂單情況

類型 | 企業(yè) | Q2訂單 | 庫存 |

設(shè)備 | ASML | 單季新增訂單84.6億歐元創(chuàng)歷史新高 | 無 |

泛林 | 訂單超預(yù)期 | 下滑 | |

應(yīng)用材料 | 不及預(yù)期 | 低 | |

科磊 | 供不應(yīng)求 | 低 | |

原材料 | 信越化學(xué) | 需求強勁 | 無 |

昭和電工 | 供不應(yīng)求 | 低 | |

環(huán)球晶圓 | 8寸、12寸硅晶圓需求健康,6寸產(chǎn)能松動 | 低 |

(2)原廠

芯片缺貨從結(jié)構(gòu)性缺貨轉(zhuǎn)化為局部或者特定領(lǐng)域缺貨,聯(lián)發(fā)科、高通及Intel等為代表的消費類芯片廠商正嘗試通過調(diào)整價格穩(wěn)定供應(yīng)鏈信心,而以三星、SK海力士為代表的存儲廠商下半年醞釀降價及減產(chǎn),供應(yīng)鏈將迎來新一輪的“洗牌期”。

7月主要原廠最新動態(tài)

序號 | 廠商 | 漲價/供需動態(tài) |

1 | 聯(lián)發(fā)科 | 擬提高3G、4G芯片價格 |

2 | Intel | 芯片處理器調(diào)漲10%-20%,部分FPGA最高調(diào)漲20% |

3 | 博通 | 2023年1月起網(wǎng)絡(luò)通信芯片調(diào)漲6%-8% |

4 | TI | 服務(wù)器IC等特定IC產(chǎn)品Q3調(diào)漲約10% |

5 | 高通 | 2023年交付訂單調(diào)漲近10% |

6 | 三星 | 2022 年下半年存儲芯片或降價 |

7 | SK海力士 | 需求低于預(yù)期,擬削減25%資本支出 |

(3)晶圓代工

由于終端需求轉(zhuǎn)趨疲弱,成熟制程產(chǎn)能出現(xiàn)松動,力積電、穩(wěn)懋等代工廠產(chǎn)能利用率不斷下滑,包括臺積電、聯(lián)電及力積電等頭部代工大廠2022年度資本支出均延后,晶圓代工端迎來調(diào)整期。

7月主要晶圓代工廠最新動態(tài)

代工廠 | Q2產(chǎn)能利用率 | 增長領(lǐng)域 | 最新動態(tài) |

臺積電 | 100.0% | HPC、IoT和汽車增長強勁 | 2022全年資本支出遞延 |

聯(lián)電 | 103.7% | 工業(yè)及汽車需求滿負荷,產(chǎn)能利用率維持滿載 | 晶圓出貨量、產(chǎn)品均價(ASP)均持平上季,報價難漲 |

中芯國際 | >96% | 工業(yè)、電動汽車、綠色能源電源管理 | N+1工藝流片成功 |

力積電 | 95.0% | / | 資本支出遞延至2023年 |

穩(wěn)懋 | 60%< | / | 年度資本支出減少30% |

(4)封裝測試

受終端需求低迷影響,部分臺系封測大廠出現(xiàn)客戶違約現(xiàn)象,業(yè)內(nèi)中小封測廠已經(jīng)通過靈活方式處理客戶違約行為。

2022Q2主要封測廠商最新動態(tài)

封測企業(yè) | Q2產(chǎn)能利用率 | 最新動態(tài) |

日月光 | 80%-85% | 部分客戶違反長期協(xié)議 |

長電科技 | >90% | - |

通富微電 | 80%-90% | 公司的戰(zhàn)略合作伙伴AMD砍單 |

華天科技 | >90% | 汽車電子封裝產(chǎn)品已量產(chǎn) |

氣派科技 | 90%< | 核心技術(shù)人員離職,產(chǎn)能利用率下滑 |

中小封測廠 | 45%-70% | 采取靈活方式處理客戶違約行為 |

2、分銷商

在國內(nèi)外競爭愈發(fā)激烈的背景下,分銷商通過加速向技術(shù)分銷商及上市融資已成為應(yīng)對未來競爭的選擇。

3、終端應(yīng)用

(1)消費電子

以智能手機、PC等為代表的消費類電子需求進一步下滑,蘋果及三星等頭部廠商已逐步開啟砍單及采購延期等“動作”。

7月消費電子部分廠商動態(tài)

序號 | 廠商 | 供需動態(tài) |

1 | 蘋果 | iPhone14系列首批出貨目標已削一成,Airpods 3訂單砍單約30% |

2 | 三星 | 采購暫停時間延長至8月底 |

3 | 小米、OV | 砍單超過20% |

4 | 惠普 | 擬調(diào)整訂單需求 |

5 | 戴爾 | 訂單下調(diào)50% |

從市場銷售額來看,2022Q2最新的全球智能手機出貨量減少至2.87億臺,是疫情爆發(fā)以來,2020 年第二季度后的季度最低點。

2022Q2全球智能手機出貨量情況

廠商 | Q222出貨量(百萬臺) | Q222份額 | Q221出貨量(百萬臺) | Q221份額 | 同比增幅 |

三星 | 61.8 | 21% | 58.0 | 18% | 6% |

蘋果 | 49.5 | 17% | 45.7 | 14% | 8% |

小米 | 39.6 | 14% | 52.8 | 17% | -25% |

OPPO | 27.3 | 10% | 34.9 | 11% | -22% |

vivo | 25.4 | 9% | 31.2 | 10% | -19% |

其他 | 83.9 | 29% | 93.0 | 29% | -10% |

合計 | 287.5 | 100% | 315.6 | 100.00% | -9% |

PC及平板電腦也均創(chuàng)下歷年最大跌幅。長遠來看,需求疲軟可能會持續(xù)很長一段時間,整個消費電子供應(yīng)鏈的緊張態(tài)勢將會加劇。相比供應(yīng)短缺,目前供過于求的情況更考驗廠商的規(guī)劃能力。

2022Q2全球PC及平板電腦出貨量情況

類別 | 企業(yè) | Q2出貨量增速 |

PC | 聯(lián)想 | -12.50% |

惠普 | -27.50% | |

戴爾 | -5.20% | |

蘋果 | 9.30% | |

宏碁 | -18.70% | |

華碩 | -4.30% | |

平板電腦 | 蘋果 | -2.89% |

三星 | -10.63% | |

亞馬遜 | 26.92% | |

聯(lián)想 | -25.67% | |

華為 | -0.16% |

(2)汽車

6月以來,困擾汽車界缺芯問題仍然比較嚴峻,但已有有明顯改善跡象,奔馳、寶馬等多家汽車制造商表示芯片供應(yīng)有所改善。但缺芯是全球性問題,有多家車企仍面臨嚴重的“缺芯”問題。

7月汽車廠商最新動態(tài)

序號 | 廠商 | 最新動態(tài) |

1 | 本田 | 日本工廠8月將減產(chǎn)30% |

2 | 特斯拉 | 上海工廠項目(一期)第二階段C階段完工并調(diào)試 |

3 | 豐田 | 7月份日本國內(nèi)產(chǎn)量將削減約4000輛 |

4 | 日產(chǎn) | Q2全球交付量為81.9萬輛,同比下降22% |

5 | 大眾 | 公司獲得了穩(wěn)定的供應(yīng),估計芯片危機將在下半年緩解 |

6 | 斯巴魯 | 上半年同比下降19.3% |

7 | 鈴木 | 上半年同比下降22.0% |

8 | 馬自達 | 上半年同比下降22.0% |

9 | 通用 | 韓國兩工廠恢復(fù)生產(chǎn) |

(3)儲能

2021年以來,國家和地方出臺儲能相關(guān)政策達300多項,產(chǎn)業(yè)鏈投資計劃超過了1.2萬億元。7月,包括鵬輝能源、欣旺達及億緯鋰能等多個儲能項目開始“官宣”,標志著國內(nèi)儲能產(chǎn)業(yè)已進入蓬勃發(fā)展階段。

7月儲能廠商最新動態(tài)

序號 | 企業(yè) | 最新動態(tài) |

1 | 鵬輝能源 | 45億定增加碼儲能電池 |

2 | 寧德時代 | 與成都在新能源及儲能等領(lǐng)域簽署戰(zhàn)略合作框架協(xié)議 |

3 | 蜂巢能源 | 戰(zhàn)略聚焦儲能 |

4 | 欣旺達 | 擬自籌資金 80 億元建設(shè)20GWh 儲能電池等生產(chǎn)基地 |

5 | 億緯鋰能 | 總投資200億元儲能電池項目落地成都經(jīng)開區(qū) |

6 | 珠海冠宇 | 儲能電池開始批量出貨 |

(4)服務(wù)器

隨著“東數(shù)西算”全面啟動,在相關(guān)規(guī)劃中明確指出算力是數(shù)字經(jīng)濟核心生產(chǎn)力以及基礎(chǔ)設(shè)施,未來將長期保持20%的增長速度。算力的高增長必定會帶來服務(wù)器等相關(guān)環(huán)節(jié)的高需求,包括英特爾、AMD等芯片頭部廠商,HPE、浪潮等服務(wù)器領(lǐng)先企業(yè)均密集推出了相關(guān)產(chǎn)品。

7月服務(wù)器廠商最新動態(tài)

序號 | 企業(yè) | 最新動態(tài) |

1 | 英特爾 | 代號為“Sapphire Rapids”的下一代服務(wù)器芯片將比預(yù)期更晚投產(chǎn) |

2 | AMD | 計劃通過推出更先進的CPU和加速器來進一步擴大其在數(shù)據(jù)中心的影響力 |

3 | HPE | 推出了基于Arm的 128 核服務(wù)器 |

4 | 浪潮信息 | 基于業(yè)內(nèi)首款元宇宙服務(wù)器 MetaEngine和英偉達推出虛擬人解決方案 |

5 | 華為 | 推理服務(wù)器獲浙江科技進步獎 |

6 | 聯(lián)想 | 攜手并行打造貫穿東西的“算力生命線” |

(5)家電

上半年,疫情沖擊嚴重影響家電需求釋放,國內(nèi)外家電業(yè)下行壓力加大,包括三星、LG及格力、TCL等家電龍頭廠商業(yè)績下滑明顯,進一步影響其采購需求。

7月家電頭部企業(yè)最新動態(tài)

序號 | 企業(yè) | 最新動態(tài) |

1 | 三星 | Q2電視業(yè)務(wù)銷售下滑 |

2 | LG | 下調(diào)液晶面板采購量 |

3 | 索尼 | 電視銷售下降,庫存水平仍然略高 |

4 | 格力 | 上半年空調(diào)份額下滑0.57% |

5 | 美的 | 上半年空調(diào)份額下滑2.23% |

6 | TCL | 上半年凈利降逾八成 |

五、分銷與采購機遇及風(fēng)險

1、機遇

(1)深圳:重點扶持全產(chǎn)業(yè)鏈發(fā)展,關(guān)注國產(chǎn)替代相關(guān)企業(yè)

《深圳市加快推進5G全產(chǎn)業(yè)鏈高質(zhì)量發(fā)展若干措施》提出,重點圍繞基站基帶芯片、基站射頻芯片、光通信芯片、服務(wù)器存儲芯片等開展技術(shù)攻關(guān),加強5G產(chǎn)業(yè)鏈缺失薄弱環(huán)節(jié)。并根據(jù)項目情況給予一定資金扶持。預(yù)計華為、中興、紫光展銳、麥捷科技、武漢凡谷、光迅科技及長鑫存儲等國內(nèi)領(lǐng)先企業(yè)將迎來利好。

(2)上海:“加碼”元宇宙,2025年相關(guān)產(chǎn)業(yè)規(guī)模達3500億元

《上海市培育“元宇宙”新賽道行動方案(2022-2025年)》提出,圍繞城市數(shù)字化轉(zhuǎn)型,培育10家以上具有國際競爭力的創(chuàng)新型頭部企業(yè)和“鏈主企業(yè)”, 到2025年元宇宙相關(guān)產(chǎn)業(yè)規(guī)模達到3500億元。從國內(nèi)企業(yè)來看,華為、歌爾股份、小米集團、中興、字節(jié)跳動及科大訊飛等領(lǐng)先企業(yè)存在較大發(fā)展先機。

2、風(fēng)險

(1)供需惡化,預(yù)計三季度NAND Flash跌幅達8~13%

由于NAND Flash產(chǎn)量和工藝進步,以及消費類產(chǎn)品需求下滑,2022Q2市場供過于求加劇。部分分銷商去庫存緩慢和客戶的庫存態(tài)度保守,庫存問題已經(jīng)從上游蔓延到供應(yīng)端,賣家的銷售壓力越來越大。預(yù)計Q3 NAND Flash價格跌幅將擴大至8~13%,且該下滑趨勢可能持續(xù)到年底。

(2)Q3驅(qū)動IC價格續(xù)跌8~10%,跌勢恐持續(xù)至年底

在供需失衡、庫存高漲的背景下,預(yù)計第三季驅(qū)動IC價格將進一步下滑,跌幅約8~10%,且不排除將一路跌至年底。其中,國內(nèi)部分面板驅(qū)動IC供貨商為維持穩(wěn)定訂單,價格降幅達10~15%,年內(nèi)面板驅(qū)動IC價格將比預(yù)估的時間更早回到2019年的起漲點。

六、小結(jié)

7月,消費電子、家電等終端疲軟需求逐漸傳導(dǎo)至上游的晶圓代工環(huán)節(jié),除了上游設(shè)備、材料仍慣性延續(xù)之前態(tài)勢外,整體芯片市場已出現(xiàn)反轉(zhuǎn),持續(xù)的缺芯問題迎來改善。

編輯:ZQY 最后修改時間:2022-08-03