分化加劇!誰是2022年一季度中國半導體吸金王?

2021 年以來,新能源車、光伏、工控等領域需求旺盛,功率器件板塊持續(xù)高景氣,行業(yè)內(nèi)公司營收和凈利潤保持快速上升態(tài)勢。

當前新能源車、光伏等下游需求維持高增,工控領域需求持續(xù)但消費電子、家電等領域受手機迭代減慢、 疫情沖擊持續(xù)、 全球經(jīng)濟放緩等因素影響,需求趨緩。 按照下游應用領域進行劃分,新能源車、光伏、工控等領域占比較大的廠商呈現(xiàn)出更好的業(yè)績表現(xiàn)。 另一方面,國產(chǎn)功率器件廠商的產(chǎn)品品類 IGBT、SiC 等領域加速突破,產(chǎn)品結構普遍從消費級向工業(yè)級、汽車級升級。 再加之海外龍頭如英飛凌、意法半導體等廠商的產(chǎn)能緊缺、交期拉長、產(chǎn)品漲價。多重因素助力國內(nèi)廠商的產(chǎn)品升級,結構優(yōu)化之旅。

在布局方向上,功率器件廠商紛紛使出渾身解數(shù)。斯達半導在工控、新能源車、光伏領域持續(xù)發(fā)力,新能源車和光伏營收占比有望在 2022 年繼續(xù)提升,下游應用中 A 級車占比提升, SiC 儲備領先;時代電氣(非功率器件業(yè)務過大,未列入統(tǒng)計表)在軌交電網(wǎng)、光伏、風電等領域 IGBT 產(chǎn)品布局領先,下游涵蓋廣汽、陽光、遠景等優(yōu)質(zhì)客戶;士蘭微在汽車、光伏和工控領域持續(xù)追趕,產(chǎn)能布局領先,12 寸晶圓產(chǎn)能有望快速釋放; 揚杰科技產(chǎn)品線齊全,以大客戶布局為主,業(yè)績確定性較強; 新潔能產(chǎn)品結構持續(xù)優(yōu)化,屏蔽柵 MOS 和 IGBT 產(chǎn)品占比持續(xù)提升,在工控、光伏等領域快速突破; 宏微科技作為老牌 IGBT 廠商,在工控、 光伏領域持續(xù)發(fā)力; 聞泰科技(ODM業(yè)務占比較大,未列入統(tǒng)計表) IGBT 產(chǎn)品已成功流片。

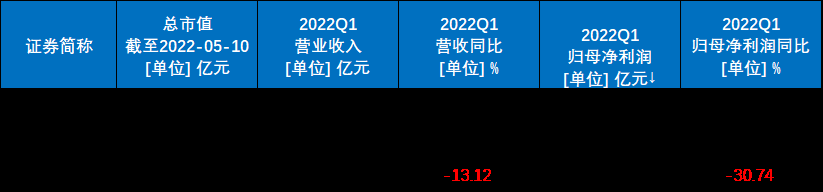

集成電路制造:資本開支強勁

A股集成電路制造公司2022Q1財報數(shù)據(jù)

AH股上市的中芯國際將于5月12日正式發(fā)布一季報,但我們?nèi)钥梢酝ㄟ^此前公司公告分析其一季度業(yè)績。

2022年晶圓代工景氣度持續(xù),中芯國際全年業(yè)績指引強勁。據(jù)此前公告,中芯國際2022年前兩個月實現(xiàn)營收約12.23億美元(YoY59.1%),歸屬公司股東凈利潤約3.09億美元(YoY94.9%),公司此前指引1Q22銷售收入環(huán)比增長15%-17%(17.43-18.48億美元),毛利率介于在36%-38%之間,預計2022年收入增速好于行業(yè)平均值,毛利率同比增長。

22年計劃資本開支50億美元,支持三地同時建廠。隨著新興應用的推陳出新,對成熟/特色工藝提出了更大的市場需求,全球晶圓代工廠紛紛啟動成熟制程產(chǎn)能擴充計劃。中芯國際計劃2022年資本開支50億美元,支持北京、深圳、上海臨港建設共計24萬片/月的12寸28nm及以上制程工藝生產(chǎn)線以及推進已有老廠擴建。

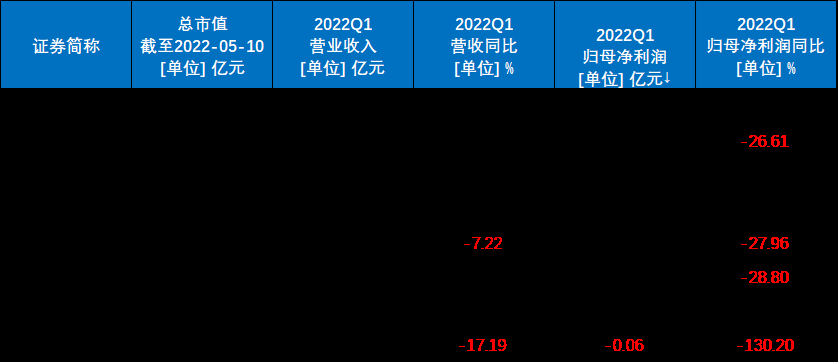

集成電路封測:增速有所放緩

A股集成電路封測公司2022Q1財報數(shù)據(jù)

2020 年下半年以來,受益于封測環(huán)節(jié)產(chǎn)能持續(xù)緊張,半導體封測廠商訂單持續(xù)旺盛,封測廠商收入和盈利增長亮眼。 而進入 2022 年一季度,受春節(jié)假期影響,以及下游消費電子等需求不佳, 半導體封測開工率下滑,業(yè)績環(huán)比有所減弱。

隨著國內(nèi)封測產(chǎn)能供給緊張情況有所緩解,各公司營收環(huán)比增速有所放緩,但同比仍實現(xiàn)一定增長,長電科技、通富微電、華天科技三大龍頭封測廠 Q1 營收同比分別增加 21.24%/37.75%/15.80%,歸母凈利同比分別增加123.04%/5.55%/-26.61%,其中華天科技歸母凈利同比下降主要因折舊增加所影響。

被動元器件:去庫存接近尾聲

A股被動元器件公司2022Q1財報數(shù)據(jù)

MLCC行業(yè)從21年二季度開始進入景氣下行周期,到22年一季度已持續(xù)三個季度。

2Q22被動元件去庫存接近尾聲。根據(jù)滿天芯4月7日報道,被動元件材料大廠勤凱表示以目前接單情況來看,電容、電感及電阻拉貨力度逐漸回升,終端市場回補庫存的需求陸續(xù)浮現(xiàn),被動元件景氣向上的拐點已近。此外,國巨表示不排除調(diào)升報價反映運輸與生產(chǎn)成本的上漲,目前其利基型產(chǎn)品需求暢旺,訂單出貨比維持在1以上,一般品還在庫存修正,但訂單有所增加,市場已在筑底。

電子元器件分銷:漲價、缺貨、交期延長成為“新常態(tài)”

A股電子元器件分銷公司2022Q1財報數(shù)據(jù)

自2019年至今,受國際貿(mào)易糾紛和新冠疫情反復的直接影響,元器件分銷市場逐漸從純粹的自由市場,轉(zhuǎn)變?yōu)橘u方更處于有利地位的賣方市場。具體表現(xiàn)為供給小于需求,漲價、缺貨、交期延長成為“新常態(tài)”,且短時間內(nèi)難以根本緩解。

作為營收體量最大和最賺錢的A股上市分銷公司,深圳華強Q1業(yè)績比較穩(wěn)健,實現(xiàn)營收58.68億元,同比增長26.19%;實現(xiàn)歸母凈利潤2.2億元,同比增長-2.99%。目前電子元器件分銷領域增長速度較快的細分賽道是線上采購。深圳華強旗下的線上采購平臺——華強電子網(wǎng)集團(含:華強電子網(wǎng)、華強商城、華強云倉、華強云平臺),2021年實現(xiàn)營業(yè)收入31.29億元,同口徑同比增長381.28%;實現(xiàn)凈利潤2.94億元,同口徑同比增長347.85%,增長相當強勁。

線上采購,推動了元器件電商平臺的發(fā)展。特別是擁有信息優(yōu)勢、資源優(yōu)勢和大數(shù)據(jù)能力的電商平臺,在動蕩行情下,更輕松地幫助終端客戶匹配產(chǎn)業(yè)鏈中各方面信息交互,高效響應客戶現(xiàn)貨、急貨、缺貨等長尾采購需求,在產(chǎn)業(yè)鏈中的影響力得到強化,市場份額得到提升。

寫在最后

年初以來,疫情擾動疊加手機需求疲軟,但諸多龍頭公司依舊逆市高速成長,無論是模擬芯片的穩(wěn)健需求,功率半導的汽車驅(qū)動,抑或是設備材料的國產(chǎn)替代,總有優(yōu)秀的半導體公司在勤勉耕耘,在變化中把握成長機會,找尋穿越周期的力量。

編輯:ZQY 最后修改時間:2022-07-04